Алексей ГРОМОВ

Главный директор по энергетическому направлению, к. г. н., руководитель Энергетического департамента фонда «Институт энергетики и финансов»

e-mail: a_gromov@fief.ru

Александр ТИТОВ

Руководитель исследований нефтяного рынка фонда «Институт энергетики и финансов»

e-mail: a_titov@fief.ru

Влияние санкций на российскую нефтяную отрасль: пока держимся

Признание Российской Федерацией независимости ЛНР и ДНР, а также проведение специальной военной операции (СВО) на территории Украины с 24 февраля 2022 г. привело к резкому усилению санкционного давления со стороны так называемых «недружественных стран» на российскую нефтяную отрасль. Это уже начало отражаться на объемах контрактуемых поставок российской нефти, ценах на российские сорта и текущем энергетическом балансе.

Санкции и ограничения на закупку российской нефти и нефтепродуктов

По состоянию на 25 марта США, Канада, Австралия и Великобритания ввели прямые ограничения на импорт российских энергоресурсов, в том числе нефти и нефтепродуктов:

08.03.2022 – США ввели запрет на импорт сырой нефти и некоторых видов нефтепродуктов, сжиженного природного газа и угля (за исключением урана );

08.03.2022 – Великобритания планирует постепенно отказаться от импорта российской нефти и нефтепродуктов к концу 2022 г. а также изучить возможность прекращения импорта российского природного га за;

10.03.2022 – Канада ввела запрет на импорт нефти, нефтепродуктов, попутного нефтяного газа и иных газообразных углеводородов с территории Российской Федерации (за исключением поставок, которые были законтрактованы до момента вступления в силу данного запре та);

11.03.2022 – Австралия ввела запрет на импорт нефти, нефтепродуктов, газа и угля из России, который вступит через 45 дней с момента его введения (для получения уже оплаченных партий нефти из Рос сии).

Еврокомиссия 8 марта представила основы плана полного отказа от импорта российских угля, нефти и газа до 2030 г. (REPowe r EU). В дальнейшем вопрос введения санкционных ограничений на поставки нефти и нефтепродуктов из России обсуждался на Саммитах ЕС 11 марта (Версаль) и 25 марта (Брюссель), но пока страны ЕС не достигли единого решения по данному вопросу, ограничившись заявлениями о поддержке линии на скорейшее избавление ЕС от зависимости от российского газа, нефти и угля. Ожидается, что всеобъемлющий и амбициозный план по практической имплементации данного решения будет представлен Еврокомиссией в конце мая текущего года.

Источник: vestikavkaza.ru

Объемы поставок: трудности с контрактацией новых партий российской нефти

К настоящему времени уже принятые санкции пока еще не оказали существенного влияния на текущие физические объемы производства и отгрузки нефти и нефтепродуктов.

По данным ЦДУ ТЭК, среднесуточная добыча нефти в России за период 1–14 марта увеличилась на 0,54 % до 1,517 млн т (+8 тыс. т/сут. м/м). Железнодорожные отгрузки нефтепродуктов на экспорт за период 1–12 марта сократились, но пока всего на 2,4 % до 250 тыс. т/сут. (г/г).

Вице-премьер РФ Александр Новак 10 марта заявил, а 23 марта еще раз подтвердил, выступая на правительственном часе в Госдуме, что объемы экспортных поставок российской нефти на март полностью законтрактованы (это было сделано до начала специальной военной операции на Украине) и отгрузки в рамках этих контрактов идут по графику, однако контрактация экспортных поставок российской нефти на апрель и май затруднена. JPMorgan и Vortexa также указывают на то, что контрактные объемы поставок российского сорта Urals на март, действительно, не претерпели существенных изменений. Вместе с тем, информационные агентства Bloomberg и Reuters сообщают, что спотовые продажи российской нефти, которые обычно осуществляются через открытые аукционы, пока не находят покупателей, особенно среди европейских компаний.

Мы полагаем, что затруднения с контрактацией поставок российской нефти могут сохраниться, по крайней мере, на ближайшие несколько месяцев, особенно если санкционное давление на Россию продолжит усиливаться.

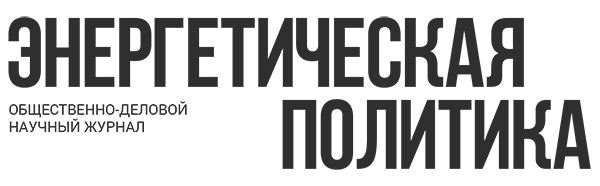

Данные по числу танкеров в зонах российского экспорта нефти и нефтепродуктов показывают существенное снижение их количества в марте 2022 г., причем не только в европейской части России, но и на Дальнем Востоке (рис. 1).

Источник: ИЭФ по данным Goldman Sachs

Цены: практика беспрецедентных дисконтов сохраняется

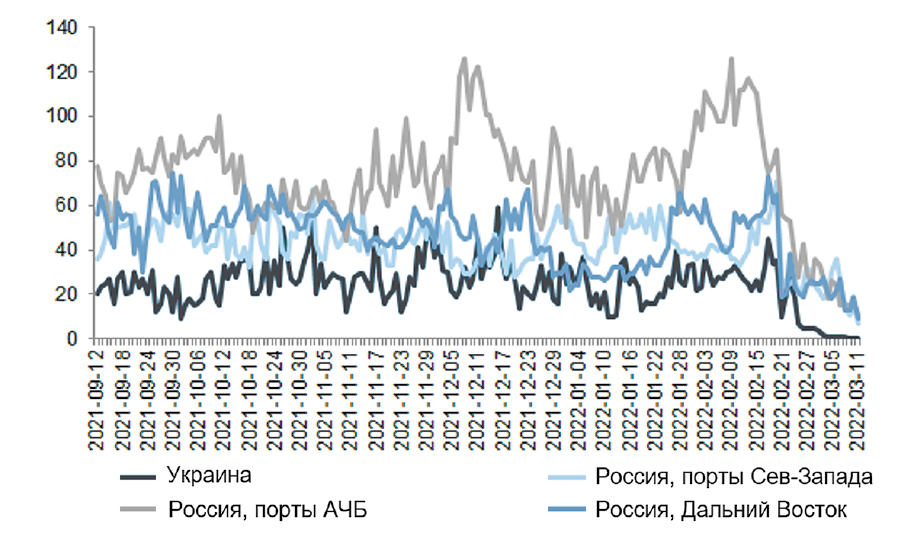

Также санкции сказались на ценах на российские сорта нефти. Так, 23 марта дисконт Urals по отношению к североморскому Brent достиг беспрецедентных $31,3/барр. Таким образом, цена Urals 23 марта составила около $87,3/барр., что ниже уровня февраля 2022 г. (рис. 2).

Источник: ИЭФ по данным Goldman Sachs, Refinitiv Eikon

Отметим, что скидки на сорта российской нефти, преимущественно поставляемые в Азию, начинают догонять скидки, наблюдаемые в Европе. Это указывает на сложности перенаправления российских поставок в страны АТР (логистические, страховые, финансовые и т. д.), а также на возможное желание азиатских потребителей еще больше «продавить» цену вниз на поставляемую российскую нефть.

Текущий баланс российской нефти и нефтепродуктов в условиях санкционного давления

Текущий баланс российского рынка нефти и нефтепродуктов выглядит следующим образом (таблица 1).

Источник: ИЭФ по данным EIA, Goldman Sachs, Минэнерго России, ФТС России, Евростат

Таким образом, под прямым запретом со стороны США, Канады, Австралии и к концу года Великобритании находится около 220 тыс. барр./сут. экспорта сырой нефти (4,4 % от общего российского экспорта нефти) и 440 тыс. барр./сут. нефтепродуктов (15,2 % от общего объема российского экспорта нефтепродуктов).

В случае же возможного присоединения к запрету стран Евросоюза под санкциями может оказаться уже 2,7 млн барр./сут. российской нефти и 2 млн барр./сут. нефтепродуктов из России.

Однако Европейский союз пока не вводит санкции ввиду высокой зависимости от импорта жидких углеводородов из России. Около 30 % общего потребления нефти и нефтепродуктов в ЕС покрывается за счет импорта из России, а импорт дизельного топлива из стран, не входящих в ЕС, достиг сезонного пика (>70 %) в марте 2022 г. (среднегодовой показатель в 2020–2021 гг. ~55 %).

В равной степени европейский рынок важен и для России, поскольку исторически он был основным направлением экспорта российской нефти: из примерно 7,8 млн барр./сут. экспорта нефти и нефтепродуктов из России, по нашим расчетам, на ЕС‑27 приходится около 4 млн барр./сут. (52 %). При этом 0,7–0,8 млн барр./сут. нефти идет по нефтепроводу «Дружба», поставки по которому физически нельзя перенаправить в другие регионы.

Оценка имеющегося потенциала замещения российской нефти и нефтепродуктов

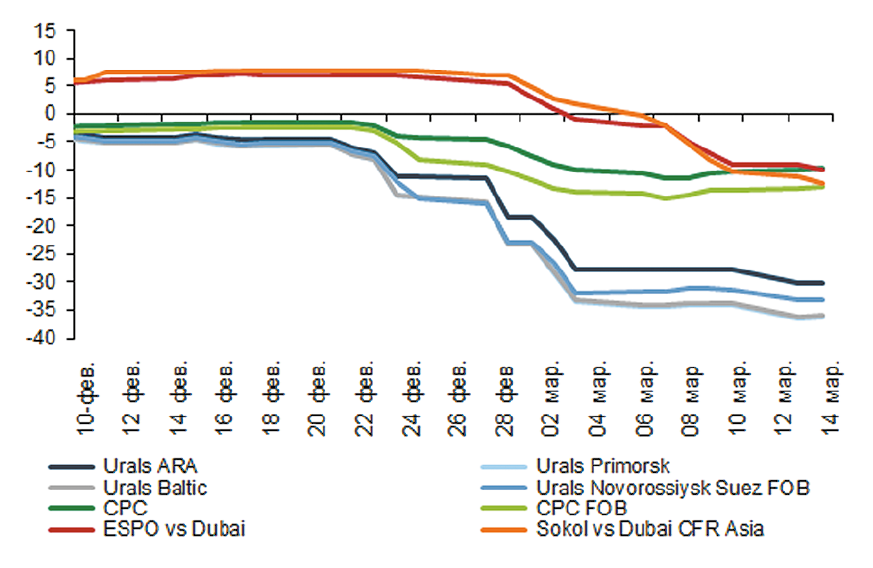

Прежде всего отметим, что еще до обострения ситуации на Украине мировой нефтяной рынок находился в состоянии дефицита нефти и рекордно низких запасов нефти и нефтепродуктов в странах ОЭСР.

Так, в феврале 2022 г. коммерческие запасы нефти и нефтепродуктов в странах ОЭСР сократились до 2,64 млрд барр. (–0,8 % м/м и –10,9 % г/г) – рис. 3.

Источник: ИЭФ по данным EIA, МЭА, ОПЕК

Еженедельные данные по коммерческим запасам нефти в США показывают, что запасы нефти в 1 квартале 2022 г. не росли, несмотря на то, что в предыдущие годы наблюдался сезонный рост. В результате, к 11 марта они остались на уровне 415 млн барр., что ниже минимального уровня за 2015–2021 гг. (рис. 4).

Источник: ИЭФ по данным EIA

Кроме того, остановка скважин и сокращение инвестиций и бурения в условиях пандемии привели к тому, что ключевые производители нефти в 2021 г. и начале 2022 г. систематически не успевают за восстанавливающимся спросом.

Соответственно, в настоящее время на рынке отсутствуют значительные свободные мощности по добыче нефти, и быстро заместить даже 1–2 млн барр./сут. нефти и нефтепродуктов из России возможно только путем:

Распродажи части стратегических резервов (SPR) нефти и нефтепродуктов стран ОЭСР.

Дополнительного ослабления квот на увеличение добычи в рамках соглашения ОПЕК+.

Снятия нефтяных санкций с Ирана и Венесуэлы.

Наращивания добычи сланцевой нефти в США.

Стратегические резервы ОЭСР достаточны лишь для краткосрочной стабилизации рынка

Мы полагаем, что именно высвобождение части стратегических запасов нефти и нефтепродуктов в развитых странах может стать основным способом для замещения российского нефтяного экспорта и стабилизации ситуации на мировом рынке нефти, но лишь в краткосрочной перспективе.

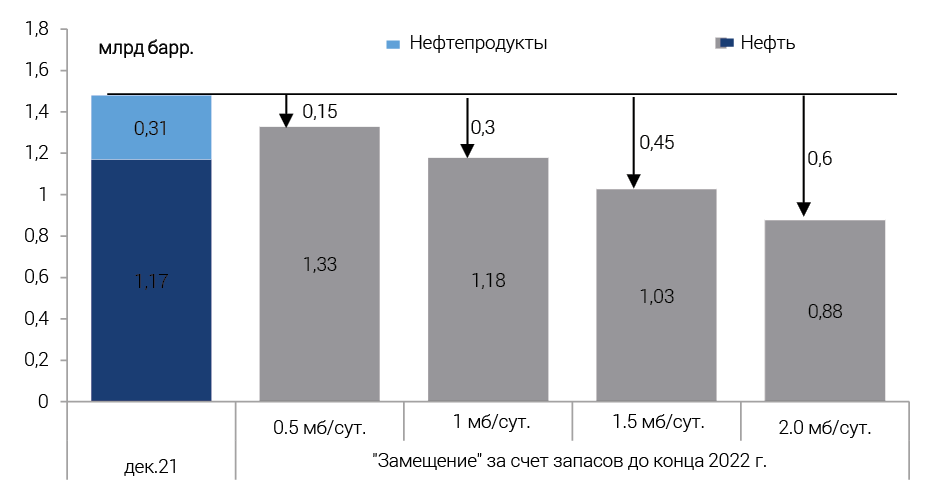

Стратегические запасы нефти и нефтепродуктов стран ОЭСР в целом достаточно велики. Так, по оценке МЭА, в декабре 2021 г. правительства развитых стран контролировали около 1,17 млрд баррелей нефти и 0,31 млрд баррелей нефтепродуктов. Указанные объемы нефти и нефтепродуктов в случае их использования способны обеспечить примерно 33 дня спроса на жидкие углеводороды в развитых странах даже при полном отсутствии предложения нефти на рынке, а в сочетании с коммерческими запасами уровень обеспеченности стран ОЭСР составляет уже порядка 90 дней.

Стратегические запасы нефти в Европе (без учета Турции), включают 204 млн баррелей нефти и 277 млн баррелей нефтепродуктов. Соответственно, даже в случае полного отказа от российского импорта нефтеналивных грузов, этих запасов теоретически может быть достаточно примерно на 80–100 дней функционирования европейской экономики без российской нефти и нефтепродуктов.

В начале марта министры МЭА на внеочередном заседании приняли решение высвободить 62,7 млн баррелей из стратегических резервов более чем 30 стран-членов организации, в том числе 45,7 млн баррелей нефти и 16,9 млн баррелей нефтепродуктов. При этом 43,1 млн баррелей нефти будет выпущено на рынок из запасов самих стран-членов МЭА (или специализированных уполномоченных агентств), остальные объемы будут обеспечены за счет снижения норм обязательного резервирования нефти и нефтепродуктов на НПЗ стран-членов МЭА.

Больше всего нефти и нефтепродуктов на рынок из своих стратегических резервов обязались поставить США (30 млн барр.), Япония (7,5 млн барр.) и Южная Корея (4,42 млн барр.). Поставки из стратегических запасов европейских стран в совокупности составят 17,714 млн баррелей нефти. В частности, Германия высвободит 3,215 млн, Великобритания – 2,2 млн, Италия – 2,041 млн, Испания – 2 млн баррелей.

Вместе с тем, очевидно, что уже принятые решения могут оказать лишь краткосрочный поддерживающий эффект для рынка, поскольку, например, для компенсации хотя бы 0,5 млн баррелей в сутки поставок жидких углеводородов из России до конца 2022 г. необходимо высвободить не менее 150 млн баррелей нефти из стратегических резервов стран ОЭСР.

Ниже представлены различные возможные сценарии использования стратегических нефтяных резервов стран ОЭСР для замещения различных объемов российского нефтяного экспорта вплоть до конца 2022 года, которые показывают, что в краткосрочной перспективе имеющиеся стратегические запасы нефти и нефтепродуктов потенциально способны заместить российские поставки на рынки западных стран (рис. 5).

Источник: ИЭФ по данным МЭА, EIA

Однако приведенные сценарии не учитывают наличие большого количества «узких мест» при их возможной реализации, связанных с замещением определенных сортов нефти и, особенно, видов нефтепродуктов, а также необходимость последующего восполнения использованных нефтяных резервов.

Возможности ОПЕК+ по оперативному увеличению добычи сильно переоценены

Другим источником «замещения» российских поставок нефти потенциально могут стать страны ОПЕК, также входящие в периметр соглашения ОПЕК+.

Министры энергетики стран G7 11 марта 2022 г. призвали входящие в ОПЕК государства увеличить объемы добычи нефти, чтобы сдержать рост цен на энергоносители. Однако ОПЕК+ продолжает придерживаться действующего соглашения о ежемесячном увеличении добычи на 400 тыс. барр./сут. 2 марта эти планы были вновь подтверждены.

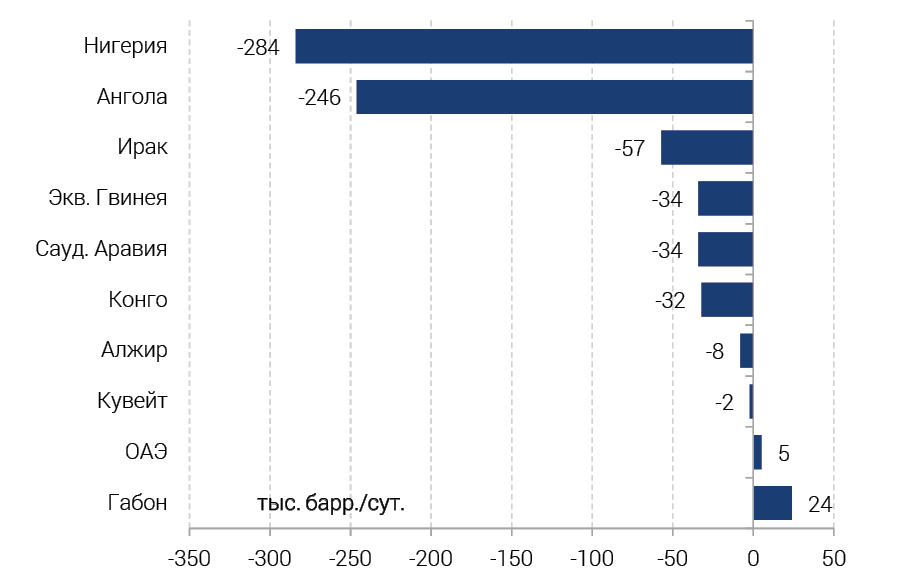

По данным ОПЕК, в феврале 2022 г. добыча сырой нефти (без учета NGL) в странах ОПЕК составила 28 млн барр./сут. При этом суммарная добыча стран ОПЕК, входящих в периметр соглашения ОПЕК+, в феврале 2022 г. была на 668 тыс. барр./сут. меньше, чем было разрешено соглашением (24,14 млн барр./сут. при плановых 24,81 млн барр./сут.).

Таким образом, фактическое увеличение добычи странами ОПЕК вновь оказалось ниже заявленных в сделке квот. Наибольшее отставание от плана наблюдалось у Нигерии (–284 тыс. барр./сут.), Анголы (–246 тыс. барр./сут.) и Ирака (–57 тыс. барр./сут.) – рис. 6.

Источник: ИЭФ по данным ОПЕК

В результате, среди членов ОПЕК есть «отстающие страны», которые систематически добывают меньше установленной для них квоты по увеличению добычи, но при этом другие страны не компенсируют эти объемы, хотя потенциально располагают соответствующими возможностями по дополнительному наращиванию добычи сверх установленных квот.

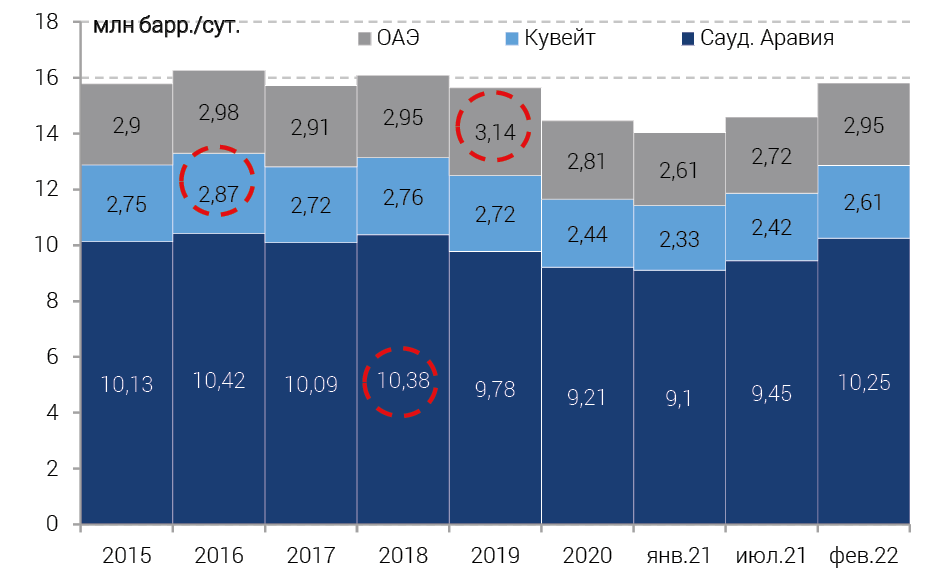

В настоящее время, по оценкам большинства энергетических агентств и консалтинговых компаний, только Саудовская Аравия, ОАЭ и, отчасти, Кувейт обладают свободными добычными мощностями, которые могут быть введены в течение 30 дней и частично компенсировать поставки нефти из России.

Так, по оценке Goldman Sachs, в начале года добычные мощности Саудовской Аравии оценивались на уровне 11,5 млн барр./сут (из них 1,3 млн барр./сут свободных мощностей), ОАЭ – 4,1 млн барр./сут. (из них 1,15 свободных), Кувейта – 2,86 млн барр./сут. (из них 0,25 свободных).

Однако анализ уровня добычи этих трех стран в феврале 2022 г. показал, что она фактически приблизилась к максимальному показателю в 16 млн барр./сут., который наблюдался еще до начала действия соглашения ОПЕК+ в 2016 г. (рис. 7). Уровень мощностей в Саудовской Аравии – это вопрос, который часто вызывает существенные разногласия у разных экспертов. В апреле 2020 г., когда сделка на несколько недель была разорвана, страна резко увеличила добычу до 11,6 млн барр./сут. Однако, по-прежнему, неясно, был ли это запуск резервных скважин или распродажа запасов, поскольку уже в мае 2020 г. добыча в стране резко упала до 8,6 млн барр./сут.

Источник: ИЭФ по данным EIA

Кроме того, дополнительные сложности саудовской нефтедобыче сегодня создают повстанцы-хуситы из Йемена, которые в последние недели подвергли объекты нефтедобычи в Саудовской Аравии довольно болезненным ракетным ударам.

Таким образом, если предположить, что королевство действительно может нарастить добычу до 11 млн барр./сут. (база отсчета добычи этой страны в рамках соглашения ОПЕК+), то вероятные суммарные свободные добычные мощности Саудовской Аравии, Кувейта и ОАЭ составляют не 2,7 млн барр./сут, а всего лишь 1,5 млн барр./сут.

Также отметим, что увеличение добычи со стороны Саудовской Аравии или ОАЭ в одностороннем порядке потенциально нарушает механизм сотрудничества стран-участниц соглашения ОПЕК+, что может привести к его полному разрыву, а этот сценарий на данный момент представляется крайне нежелательным, в первую очередь, для Саудовской Аравии.

Таким образом, возможности ключевых стран ОПЕК+ (без учета России) из числа государств, на которые не наложены те или иные санкционные ограничения, по оперативному наращиванию добычи сильно переоценены. И мы полагаем, что страны ОПЕК+ предпочтут сохранить соглашение и работать над постепенным увеличением собственной добычи, а не рисковать своими долгосрочными интересами в угоду текущему геополитическому моменту.

Иран: велик ли потенциал наращивания добычи и есть ли шансы на снятие санкций?

Как известно, в 2018 г. США вышли из числа участников соглашения о «ядерной сделке» и вновь ввели нефтяные санкции против Ирана.

В 2021 г. средний уровень добычи нефти в Иране составил 2,47 млн барр./сут. При условии возобновления «ядерной сделки» добыча в той стране потенциально может вырасти до 3,2–3,8 млн барр./сут., Но произойдет это отнюдь не сразу, а в течение 3–8 месяцев с момента снятия санкционных ограничений.

Сейчас экспорт нефти из Ирана оценивается в 0,6–0,7 млн барр./сут., из которых примерно половина идет по так называемым теневым схемам. Мы полагаем, что в случае снятия санкций экспорт может вырасти до 1,5 млн барр./сут. Но даже если соглашение о «ядерной сделке» будет достигнуто в ближайшие недели, то заметный рост экспорта из Ирана произойдет не ранее 3 квартала 2022 г., поскольку потребуется время на практическую имплементацию соглашения и решение различных вопросов, связанных с сертификацией таких поставок. Даже выгрузка газового конденсата (по разным оценкам 40–135 млн баррелей) из иранских плавучих хранилищ будет идти относительно медленно из-за необходимых проверок судов и конкуренции со стороны российской нефти, предлагаемой со скидкой.

Вместе с тем, вероятность быстрого снятия санкций с Ирана невелика, учитывая жесткую позицию руководства этой страны, которая, по сути, требует окончательного снятия санкций на безвозвратной основе, т. е., фактически, на условиях Ирана, что противоречит политической позиции широких правящих кругов в США.

Венесуэла: возможен ли нефтяной ренессанс?

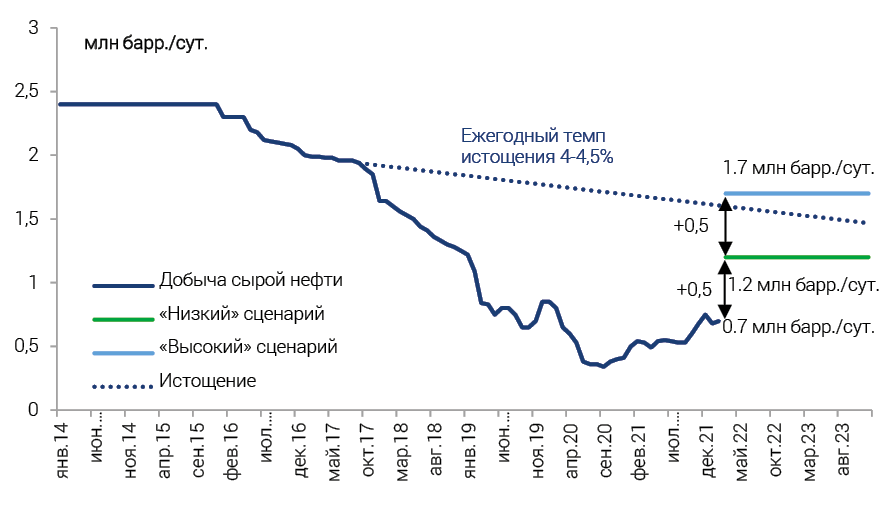

До ужесточения санкций и дефолта в ноябре 2017 г. Венесуэла добывала около 1,95 млн барр./сут. Затем производство нефти начало резко сокращаться, достигнув 0,35 млн барр./сут. в сентябре 2020 г. Рост добычи нефти в 2021 г. был обеспечен возможностью привлекать небольшие буровые компании и поставками нефти из Ирана для разбавления сверхтяжелой нефти. В результате, добыча в начале 2022 г. достигла 0,7 млн барр./сут. (рис. 8).

Источник: ИЭФ по данным Goldman Sachs, МЭА, EIA

Потенциальный быстрый рост добычи нефти в Венесуэле возможен лишь в случае снятия нефтяных санкций США с этой страны, однако по состоянию на 25 марта никакого прогресса в этом вопросе не наблюдается.

Вместе с тем, даже в случае снятия санкций с Венесуэлы рост добычи в стране будет ограничен из-за естественного истощения месторождений, недостаточного инвестирования и дефицита квалифицированных кадров. Мы полагаем, что добыча может вырасти не более чем на 0,5 млн барр./сут. по сравнению с текущим уровнем в течение шести месяцев. Мы оцениваем потенциальный рост еще на 0,5 млн барр./сут. до 1,7 млн барр./сут. как маловероятный, поскольку для него недостаточно снятия санкций, требуется приток инвестиций, технологий и кадров, который может занять существенное время.

США: каковы пределы повышения эффективности добычи сланцевой нефти в текущих экономических условиях?

По мартовской оценке EIA, средний уровень добычи жидких углеводородов (нефть+NGL+биотопливо) в США в 2022 г. вырастет на 1,5 млн барр./сут. (г/г). Но если сравнивать февраль с декабрем 2022 г., то рост будет более существенным: +1,8–2 млн барр./сут. до 21,3–21,5 млн барр./сут. к концу года.

Однако эти возможности могут быть ограничены ввиду нескольких факторов:

Рост цен на нефтесервисные услуги (сырье, песок, химикаты, рабочая сила, грузоперевозки, сталь) на фоне восстановления спроса на нефть.

Достижение определенного предела по росту эффективности операций бурения и заканчивания (т. е. гидроразрыв пласта) скважин на сланцевых плеях.

Рост требований инвесторов и акционеров к публичным независимым нефтегазовым компаниям, занимающимся добычей сланцевой нефти, по допустимому уровню долга и объему выплаты дивидендов, что отвлекает часть свободного денежного потока таких компаний.

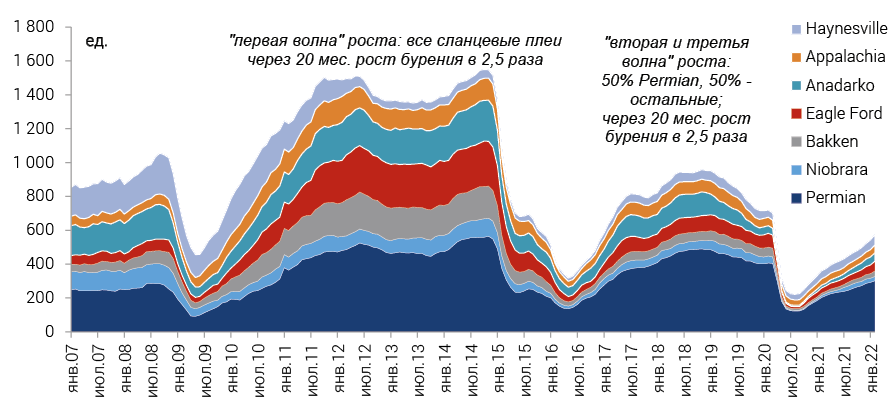

Почти весь рост добычи нефти в США во 2 половине 2021 г. и 1 квартале 2022 г. – это рост в бассейне Permian. Остальные бассейны, в т. ч. Bakken в Северной Дакоте/Монтане и Eagle Ford в Южном Техасе, почти не увеличили добычу за указанный период.

Ситуация в сланцевой нефтедобыче в США до начала острой фазы украинского кризиса характеризовалась снижением эластичности добычи нефти по отношению к ее цене. Так, по оценке Goldman Sachs, за последние два года она снизилась примерно вдвое: с 40 % в 2019 г. (т. е. повышение цены на 50 % увеличивало предложение примерно на 20 % в течение одного года) до 20 % – в январе 2022 г.

Замедленная реакция добычи в США на рост нефтяных цен объясняется осторожным характером запуска масштабных проектов по разбуриванию и гидроразрыву пласта. Это обусловлено ростом требований инвесторов и акционеров к публичным «сланцевым» компаниям по допустимому уровню долга и объему выплаты дивидендов, что отвлекает часть свободного денежного потока компаний.

Это подтверждается и динамикой такого показателя как совокупный уровень реинвестирования доходов от продажи сланцевых углеводородов, который в 3 квартале 2021 г. составил 37 %, что намного ниже 79 % за тот же период в 2020 г. и среднего значения 2016–2019 гг. (88 %).

Вместе с тем, текущий уровень цен на нефть и политическая риторика руководства страны, по сути, призывающая к наращиванию добычи в США с учетом принятого властями решения об отказе от российской нефти, стимулируют американские сланцевые компании к росту инвестиционной и буровой активности в отрасли (рис. 9). Безусловно, это может дать эффект к концу года в объеме дополнительного прироста добычи еще примерно на 1 млн барр./сут. (к ранее ожидаемому приросту на 0,8 млн барр./сут. в 2022 году). Однако даже такой дополнительный прирост добычи в США возможен при условии полной загрузки бригад, обеспечивающих ГРП на сланцевых плеях, что представляется непростой задачей и может привести к инфляции издержек в отрасли, по оценкам Goldman Sachs, до 30 % в текущем году.

Источник: ИЭФ по данным EIA

Таким образом, весьма вероятно, что прирост добычи нефти в США к декабрю 2022 г., может составить до +1,8 млн барр./сут. Но даже при таком сценарии развития событий прироста добычи сланцевой нефти в США будет недостаточно для компенсации даже санкционных объемов российской нефти в условиях продолжающегося восстановительного роста спроса на нефть в мировой экономике. Между тем дополнительный прирост спроса на нефть в мире оценивается в достаточно широком диапазоне от 3,2 млн барр./сут. (МЭА, март 2022) до 4,2 млн барр./сут. (ОПЕК, февраль 2022 г.).

Таким образом, совокупный максимальный потенциал Ирана, США и Венесуэлы по наращиванию добычи нефти к концу года мы предварительно оцениваем в пределах 2,3–2,9 млн барр./сут., из них примерно 2 млн барр./сут. – это то, что пока не учитывается в основных прогнозах, т. е. может быть названо «дополнительной» добычей. При этом ключевое значение будет иметь снятие санкций с Ирана, что требует от США скорейшего заключения «ядерной сделки».

Вместо заключения

В целом, мы пока не ожидаем долгосрочного и значительного сокращения экспорта российской нефти в текущем году, однако произойдут существенные изменения географии ее поставок, условий контрактов и уровня цен на нее.

Процесс замещения российской нефти и нефтепродуктов, которые уже попали под санкции США, требует значительного времени (6–9 месяцев), перенастройки международной логистики поставок нефтеналивных грузов, а также устранения значительного количества «узких» мест в отдельных сегментах мирового рынка нефти (сорта нефти, типы нефтепродуктов и т. д.). Но если специальная операция затянется, то риски отказа от российского экспорта со стороны Евросоюза существенно возрастают.

Для России процесс перенаправления поставок нефтеналивных грузов на другие рынки также очень непростой. Мы предполагаем, что компании обеспечат переориентацию части своих поставок на азиатских покупателей, готовых покупать российскую нефть с большим дисконтом и обсуждать оплату таких поставок в национальных валютах (Индия и Китай, например), а также, по-видимому, будут совместно со своими партнерами работать над новыми схемами страхования своих грузов и возможными изменениями в условиях контрактов (например, переход от контрактов типа FOB к контрактам типа CIF).

Российский флот способен самостоятельно обеспечивать только 62 % морских перевозок российской нефти и 17 % – нефтепродуктов, однако перенаправление поставок российской нефти из Европы в АТР приведет к удвоению среднего времени доставки нефтеналивных грузов: с 15 до 29 дней.

Вопрос потенциального перенаправления экспортных поставок российских нефтепродуктов на азиатские рынки решить намного труднее. Большинство российских НПЗ расположены в европейской части России, и ключевые нефтепродуктопроводы «Север» и «Юг» нацелены на европейский рынок. Попытка перенаправить эти объемы на рынки АТР может существенно снизить маржинальность таких поставок. Но главное – на азиатском рынке отсутствуют рыночные ниши такого масштаба.