Алексей Громов

Главный директор по энергетическому направлению, руководитель энергетического департамента Фонда «Институт энергетики и финансов», к. г. н.

Е-mail: a_gromov@fief.ru

Александр Титов

Руководитель исследований нефтяного рынка Фонда «Институт энергетики и финансов»

Е-mail: a_titov@fief.ru

За год, прошедший с начала специальной военной операции на Украине (далее – СВО), российская нефтяная отрасль показала высокий уровень адаптации к беспрецедентному санкционному давлению «недружественных» стран.

Так, по итогам 2022 г. добыча нефти и газового конденсата в России выросла до 535 млн т (+2 % г/г), увеличившись на 10,6 млн т по сравнению с уровнем 2021 г. Совокупный экспорт нефти из России вырос до 235 млн т (+7 % г/г). Слегка «просели» только объемы первичной переработки нефти (–3,3 % г/г), но и они последовательно восстанавливались после резкого сокращения (–8,8 % г/г) в первом квартале 2022 г.

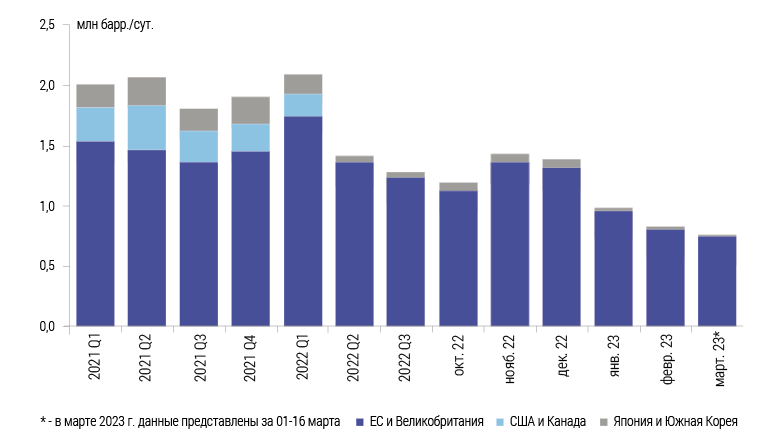

Однако самые значительные изменения произошли в географии торговли российскими нефтеналивными грузами. Так, по состоянию на февраль 2022 г. в структуре экспорта российских нефти и нефтепродуктов доминировали теперь уже «недружественные» страны (ЕС, Великобритания, США, Япония и Южная Корея), на долю которых приходилось до 65 % совокупного российского нефтяного экспорта. Однако всего лишь через год доля таких стран упала до 14 %, а 86 % российского нефтяного экспорта было перенаправлено на альтернативные рынки сбыта, главными из которых стали Китай, Индия и Турция, а также целый ряд стран Азии и Африки. При этом мы сохранили прежние объемы совокупного нефтяного экспорта, – примерно 8 млн б/с, что позволяет нам уверенно говорить об успешной адаптации отрасли первым «волнам» санкционного давления на нее.

Вместе с тем, все мы понимаем, что ключевые инструменты такого давления (эмбарго ЕС на поставки нефтеналивных грузов из России и, особенно, введение механизма ценового «потолка» на поставки российской нефти и нефтепродуктов в третьи страны) заработали совсем недавно (декабрь 2022 г. и февраль 2023 г. соответственно), и могут быть в любой момент скорректированы их инициаторами.

Таким образом, российской нефтяной отрасли необходимо продолжать наращивать усилия по дальнейшей диверсификации рынков сбыта и формированию независимой финансово-логистической инфраструктуры экспорта нефтеналивных грузов.

Восстановление российского нефтяного экспорта после введения эмбарго ЕС

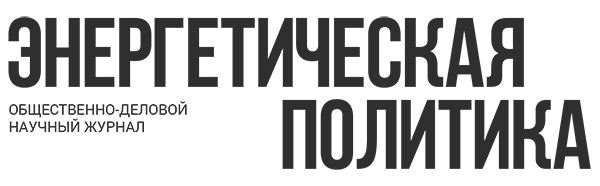

Экспорт российской нефти. Снижение экспорта нефти из России после введения 5 декабря 2022 г. эмбарго на ее морские поставки со стороны стран ЕС и Великобритании было существенным, но непродолжительным.

Так, в первую неделю после введения эмбарго морской экспорт российской нефти «рухнул» с 3,4 млн б/с до 1,6 млн б/с. Но, поскольку у российских компаний-экспортеров нефти сохранился доступ к услугам европейских перевозчиков и страховщиков, главным образом, из-за относительно комфортного для российской нефтяной отрасли уровня ценового «потолка» на поставки российской нефти в третьи страны , то восстановление российских поставок произошло достаточно быстро. И уже в начале января 2023 г. морской экспорт нефти из России, фактически, вернулся к уровню, который наблюдался до эмбарго ЕС (рис. 1).

Источники: Институт энергетики и финансов по данным Bloomberg, Eikon Refinitiv

По данным Bloomberg, российский морской экспорт нефти продолжает оставаться на высоком уровне и даже расти. Так, по итогам марта 2023 г., по данным Bloomberg, среднесуточный объем морского экспорта российской нефти превысил 4 млн б/с.

Однако не следует забывать, что рекордный рост морского экспорта российской нефти сопровождается резким (по сравнению с прошлым годом) сокращением ее трубопроводных поставок по нефтепроводу «Дружба», которые в 2022 г. составили, в среднем, 0,8 млн б/с . В настоящее время поставки продолжаются только по южной ветке трубопровода в Венгрию и Словакию в объеме 0,2 млн б/с.

Таким образом, рекордный рост морского экспорта российской нефти, наблюдаемый в марте 2023 г., по сути, пока лишь компенсирует его снижение по трубе в западном направлении.

Вместе с тем, при отсутствии новых санкционных ограничений морской экспорт нефти из России может сохраниться на текущих высоких уровнях в течение 2023–2024 гг.

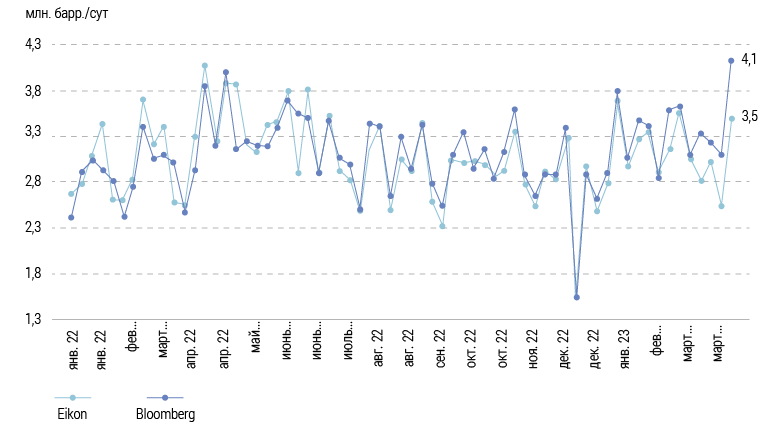

Экспорт российских нефтепродуктов. Как известно, более 95 % российского экспорта нефтепродуктов осуществляется морским транспортом, поэтому данные по морскому экспорту репрезентативно отражают общую динамику экспорта. Динамика 2022 г. показывает значительный спад экспорта в апреле 2022 г.: с пикового уровня в 2,9 млн б/с почти до 1,9 млн б/с. Затем, отгрузки российских нефтепродуктов стали постепенно восстанавливаться, как только принятый в июне 2022 г. Шестой пакет антироссийских санкций ЕС определил сроки вступления в силу европейского эмбарго ЕС на поставки российских нефтепродуктов.

Непосредственно перед эмбарго российские компании и многие импортеры стремились максимально нарастить поставки нефтепродуктов. В результате, в конце января – начале февраля 2023 г. экспорт российских нефтепродуктов достигал 2,7–3 млн б/с. Затем, в первую неделю после начала действия эмбарго ЕС (с 5 февраля 2023 г.), он резко сократился до 1,7 млн б/с, но быстро восстановился и даже достиг рекордных уровней в 3,13 млн б/с в конце марта (рис. 2).

Источник: Институт энергетики и финансов по данным Eikon Refinitiv

Такое быстрое восстановление экспорта можно объяснить длительным переходным периодом между анонсированием эмбарго и его реальным введением, а также тем, что у нефтяных компаний было несколько месяцев, чтобы на экспорте нефти апробировать различные механизмы перенаправления поставок других нефтеналивных грузов на альтернативные рынки.

Также отметим, что уровень «потолка» цен на российские нефтепродукты, введенный западными странами с 5 февраля 2023 г. (100 долл./барр. для премиальных нефтепродуктов и 45 долл./барр. – для дисконтных нефтепродуктов) также оказался относительно комфортным для российских нефтяных компаний, поскольку он, фактически, зафиксировал ценовую ситуацию на мировом рынке нефтепродуктов, сложившуюся в конце января 2023 г.

Таким образом, в условиях отсутствия новых санкционных ограничений на российскую нефтеперерабатывающую отрасль, можно ожидать, что объемы морского экспорта будут устойчиво держаться на уровне, который наблюдался до эмбарго ЕС, и даже превысят его. Более того, вполне вероятно, что экспорт нефтепродуктов из России в 2023–2024 гг. может оказаться даже выше уровня 2022 г. и вырасти до 2,7–2,8 млн б/с.

Новая география экспорта российской нефти и нефтепродуктов

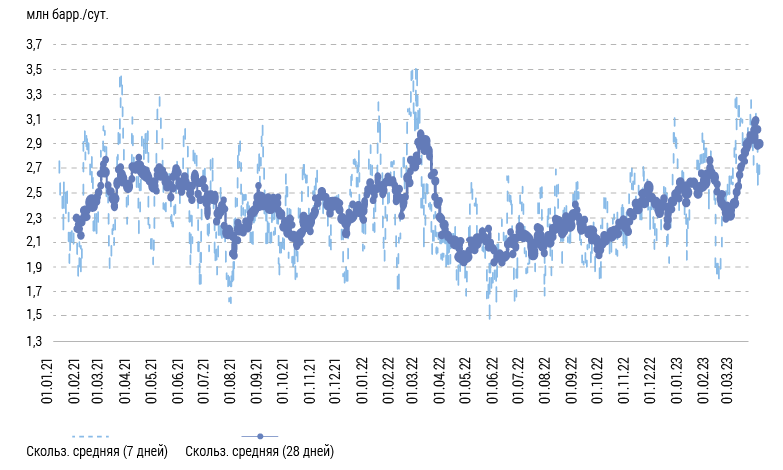

После введения эмбарго ЕС, конечными получателями российской нефти в январе-феврале 2023 г. стали четыре страны: Китай, Индия, Турция и Болгария (рис. 3). При этом на Китай и Индию приходится около 90 % совокупного морского экспорта российской нефти, то есть уровень диверсификации экспорта российской нефти оказался даже ниже, чем до введения санкций.

Такая зависимость только от двух рынков сбыта создает серьезные политические и экономические риски, когда снижение импорта или даже отказ от закупки российской нефти одной из этих стран может стать критичным для нефтяной отрасли России.

Источники: Институт энергетики и финансов по данным Bloomberg, Kpler

До начала СВО на долю рынков Европы, США, Канады, Японии и Южной Кореи приходилось около 80–83 % российского экспорта нефтепродуктов (1,9–2,1 млн б/с) – рис. 4.

Источник: Институт энергетики и финансов по данным Eikon Refinitiv

Однако к февралю 2023 г. средний объем поставок российских нефтепродуктов в направлении Запада составил лишь 0,8 млн б/с, главным образом, для последующей морской перевалки с судна на судно (STS) и перенаправления таких поставок на другие рынки Азии, Африки и Ближнего Востока.

Таким образом, всего лишь за год российским компаниям удалось найти альтернативные рынки сбыта для производимых ими нефтепродуктов и существенно нарастить поставки в развивающиеся страны, которые не присоединились к антироссийским санкциям.

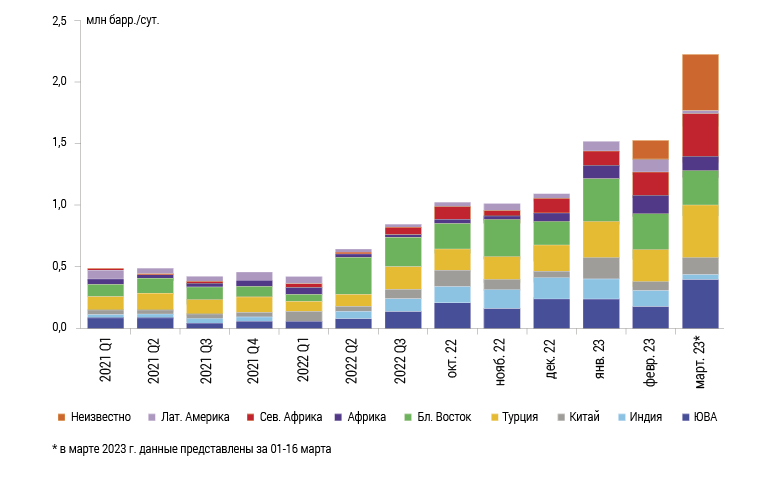

Так, если в 2021 г. и первом квартале 2022 г. морской экспорт нефтепродуктов из России в развивающиеся страны составлял около 450 тыс. б/с (16 % от общего объема экспорта нефтепродуктов), то в январе – феврале 2023 г. он превысил 1,5 млн б/с, а в первой половине марта достиг 2,2 млн б/с (рис. 5).

Источник: Институт энергетики и финансов по данным Eikon Refinitiv

При этом в отличие от экспорта нефти, рост поставок нефтепродуктов наблюдается почти во все регионы, которые не присоединились к антироссийским санкциям.

Активно растут поставки нефтепродуктов в Турцию (до 290 тыс. б/с в январе-феврале 2023 г.), страны Африки (до 370 тыс. б/с, в т. ч. 230 тыс. б/с в страны Северной Африки (Марокко, Алжир и Тунис), а также на Ближний Восток (240 тыс. б/с, в т. ч. 157 тыс. б/с в ОАЭ и 60 тыс. б/с в Саудовскую Аравию).

Сложнее определить текущую динамику поставок российских нефтепродуктов в Индию и Китай. С одной стороны, отмечается значительная волатильность таких поставок, в отличие от поставок той же нефти. С другой стороны, большая часть поставок российских нефтепродуктов неизвестным покупателям, в конечном итоге приходит на рынки Индии и, особенно, Китая (в частности, путем реэкспорта из Малайзии и Сингапура).

Таким образом, в отличие от нефти, основными покупателями которой сейчас выступают Индия и Китай, перенаправление морского экспорта нефтепродуктов из России осуществляется, главным образом, в регионы с наиболее коротким транспортным плечом (Ближний Восток, Северная Африка и европейское Средиземноморье для их последующей STS-перевалки, преимущественно на рынки азиатских стран).

Увеличение транспортного плеча и развитие морской STS-перевалки российских нефтеналивных грузов

После вступления в силу нефтяного эмбарго ЕС, средневзвешенный торговый путь барреля российской нефти, экспортируемого с основных экспортных терминалов страны на Балтике, увеличился в три раза (с менее чем 3 000 миль в январе 2022 г. до более чем 9 000 миль в январе 2023 г.).

В настоящее время танкеру с российской нефтью требуется 61 день, чтобы завершить рейс туда и обратно от Балтийского или Арктического побережья России до западного побережья Индии, а до Китая – около 100 дней, и то при условии отсутствия значительных задержек с его разгрузкой. Для сравнения, среднее время доставки российской нефти из портов Северо-Запада в Северную Европу и из портов Азово-Черноморского бассейна в Болгарию составляло около 7 дней (туда и обратно).

Увеличение транспортного плеча морского экспорта российской нефти повышает экономическую эффективность использования более крупных танкеров типа VLCC, а ограничения российских портов на прием супертанкеров VLCC повышают привлекательность морской перевалки российской нефти с судна на судно (STS-перевалка), когда небольшие танкеры типа Aframax из российских портов совершают короткие рейсы до пункта STS-перевалки (например, в Средиземном море), где нефть грузится на более крупные танкеры типа Suezmax или VLCC и отправляется конечным потребителям в Индию или Китай.

Для перевозки российской нефти, в основном используются три типа танкеров: Aframax (в т. ч. ледового класса), Suezmax и VLCC:

Aframax (Average Freight Rate Assessment, AFRA) – это, в основном, нефтеналивные танкеры грузоподъемностью (дедвейтом) 80–120 тыс. т. Используются для перевозки нефти в бассейнах Северного, Черного, Средиземного морей.

Suezmax – это нефтеналивные танкеры грузоподъемностью 130–200 тыс. т, способные с полной загрузкой проходить через Суэцкий канал.

VLCC (Very Large Crude Carrier) – супертанкеры большой грузоподъемности (160–320 тыс. т), предназначенные для трансокеанской перевозки нефти на большие расстояния.

Использование судов ледового класса для перевозки нефти из российских портов Северо-Запада и Дальнего Востока, как правило, обходится дороже, чем фрахт обычных танкеров. Это еще одна причина активнее использовать STS-перевалку, чтобы сократить транспортное плечо для более дорогой группы танкеров ледового класса.

Кроме того, STS-перевалки для российской нефти усложняет процесс идентификации груза, что помогает обходить введенные антироссийские санкции, в т. ч. с использованием «теневого» флота.

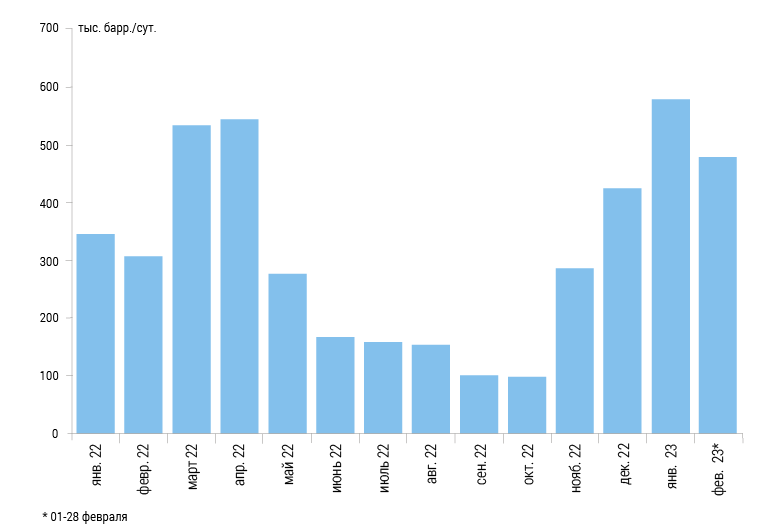

В январе 2023 г. объемы морской перевалки российской нефти достигли 579 тыс. б/с (рис. 6), при этом основные объемы STS-перевалки российской нефти осуществляются в акватории портов Средиземного моря (Каламата (Греция), Сеута (Испания), а также портов Дальнего Востока (Йосу (Южная Корея).

Источник: Институт энергетики и финансов по данным Eikon Refinitiv

Использование испанского порта Сеута обусловлено его крайне выгодным географическим положением в Гибралтарском проливе, что позволяет перегружать в нем российскую нефть на танкеры типа VLCC для ее дальнейшей транспортировки в обход Африки в Индию и Китай. Морская перевалка российских нефтеналивных грузов в греческом порту Каламата ориентирована на дальнейшую транспортировку такой нефти танкерами типа Suezmax через Суэцкий канал в страны АТР.

Изменение структуры танкерных перевозок российской нефти и нефтепродуктов

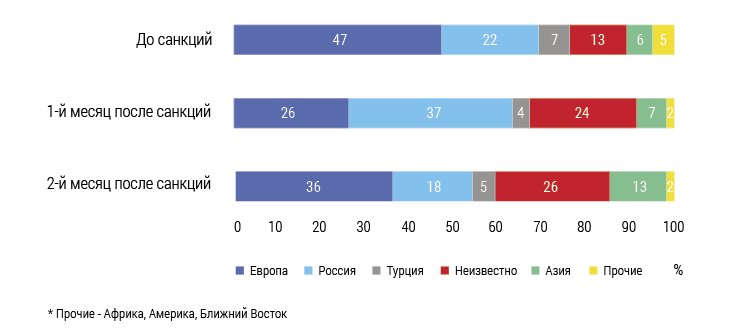

До введения запрета на импорт российской нефти в ЕС и ценового «потолка» на нее, более 47 % российского экспорта нефти из портов Балтики и Азово-Черноморского бассейна перевозилась на судах, принадлежащих европейским компаниям, главным образом, из Греции, Мальты и Кипра. Предварительные оценки большинства экспертов до 5 декабря 2023 г. указывали на риск возникновения значительного дефицита танкерного флота для перевозок российской нефти после начала действия ценового «потолка» на ее морские поставки и ожидавшегося «исхода» западных перевозчиков из российского нефтяного бизнеса. Так, по оценке Braemar, России для обеспечения морского экспорта нефти на уровне 3,5 млн б/с требовалось более 150 танкеров типа Aframax, 65 – Suezmax и 18 – VLCC. При этом в случае полной потери услуг западных перевозчиков дефицит танкеров для перевозки российской нефти мог бы составить до 110 судов. Однако ожидания дефицита танкерного флота для перевозок российской нефти пока не оправдываются, во многом из-за того, что регистрируемая цена Urals FOB в декабре 2022 г. – марте 2023 г. оставалась устойчиво ниже установленного ценового «потолка». В результате, доля европейских танкеров сократилась примерно до 26 % лишь в первый месяц после вступления в силу санкций и была компенсирована собственными судами России и кораблями «теневого» флота неизвестных судовладельцев. Но уже на второй месяц на рынок начали возвращаться греческие судовладельцы, и доля европейских танкеров выросла до 36 % (рис. 7).

Источник: Институт энергетики и финансов по данным Bloomberg

Рост использования «теневого» флота

В настоящее время российский «теневой» флот танкеров составляет до 34 % от числа танкеров, заходящих в ключевые экспортные порты России. Теневой флот не подчиняется правилам ЕС и имеет в значительной части российскую страховку нефтеналивных грузов. Традиционно, под «теневым» флотом понимают суда, которые участвуют в транспортировке нефтеналивных грузов, находящихся под санкциями. Зачастую, это вполне легальные танкеры, перешедшие в собственность, либо управляемые, либо нанимаемые российскими юридическими лицами через компании, зарегистрированные в зарубежных юрисдикциях. При этом часть так называемого «теневого» флота относится к танкерам, ранее перевозившим венесуэльские и иранские нефтеналивные грузы. Незадекларированный или трудно отслеживаемый статус владения и страховки подобных судов позволяет легче работать в условиях ограничений и избегать соблюдения официальных процедур.

Под «теневым» флотом также подразумевают суда, которые замечены в периодическом отключении расположенных на них автоматических систем идентификации (AIS). Они часто проходят через загруженные терминалы, где перевозимая на них нефть смешивается с другими сортами, что затрудняет определение происхождения углеводородов, чем часто пользуются конечные покупатели.

По данным Karatzas Marine Advisors, большинство судов «теневого» флота ходят под флагами стран с мягкими правилами судоходства, таких как Панама, Либерия и Маршалловы острова. Как правило, владельцы подобных танкеров имеют ограниченный контакт с властями США или ЕС, что затрудняет контроль за соблюдением западных санкций. Этот процесс, зачастую, облегчается наличием широкой и запутанной сети подставных компаний, в собственности которых зарегистрированы такие танкеры.

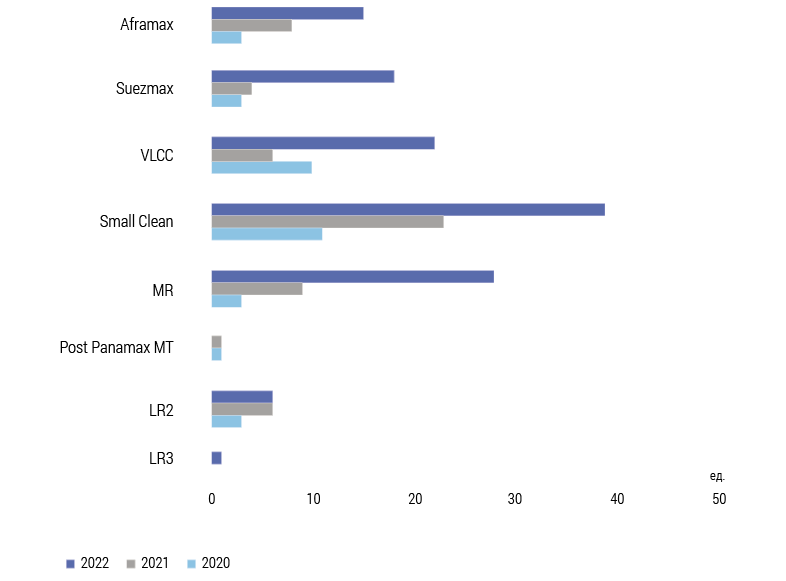

Особенностью «теневого» флота также является его возрастная структура. Большинству судов более 15–20 лет, и часть из них ранее входила в регулярный флот других стран. Главным мотивом участия ряда танкерных владельцев в операциях «теневой» перевалки является прибыль. Хотя этот рынок по своей природе очень непрозрачный, по оценкам наблюдателей, ставки на доставку венесуэльских или иранских нефтяных баррелей могут в два или три раза превышать рыночные ставки для перевозки «легальной» нефти. В условиях действия западных санкций Российская Федерация вот уже больше года активно развивает собственный «теневой» танкерный флот с целью вывести бóльшую часть своей экспортной нефти из-под контроля западных посредников. По данным Rystad, в 2022 г. Россия косвенно (через различные аффилированные структуры) увеличила свой «теневой» флот более чем на 100 танкеров за счет покупки или перераспределения судов, ранее обслуживающих Иран и Венесуэлу. VesselsValue заявляет, что на расширение «теневого» флота нефтяных танкеров было потрачено чуть порядка 1 млрд долл. На рост теневого флота также указывает всплеск продаж танкеров неизвестным покупателям в 2022 г. (рис. 8). Отметим, что оценить точное количество судов, составляющих так называемый российский «теневой» флот практически невозможно из-за отсутствия объективной статистики по данному вопросу.

Источник: Институт энергетики и финансов по данным VesselsValue

Однако, как показывают данные Energy Intelligence, на сегодняшний день «незападный» флот из примерно 350 нефтяных танкеров типа VLCC, Suezmax и Aframax, позволяет России поддерживать морской экспорт нефти на уровне выше 4 млн б/с. При этом остается актуальным вопрос, насколько изменится количество судов российского «теневого» флота в случае снижения уровня ценового «потолка» для морских поставок российской нефти, так как его текущие условия пока позволяют многим судовладельцам оставаться в легальном поле при перевозке российских нефтеналивных грузов, что необходимо для сохранения западного страхования и обслуживания таких судов в портах европейских стран.

Пути решения проблем

Несмотря на очевидные успехи российской нефтяной отрасли в преодолении санкционных ограничений, построение новой географии экспорта российских нефтеналивных грузов и серьезную перестройку логистических цепочек доставки российской нефти до конечного покупателя, необходимо продолжать работу по формированию по настоящему независимой транспортно-логистической инфраструктуры экспорта российских нефтеналивных грузов и постепенно уходить от «временных решений», которые могут быть уязвимы перед лицом очередных санкционных инициатив.

Важнейшим направлением должна оставаться дальнейшая диверсификация рынков сбыта для российской нефти, поскольку текущая зависимость России, фактически, только от двух покупателей, Индии и Китая, ставят российскую нефтяную отрасль в очень «шаткое» положение. А между тем, на российскую нефть есть спрос и в Пакистане, и в Индонезии, и во Вьетнаме.

Необходимо расширить географию пунктов морской перевалки нефти в пользу использования портов нейтральных государств. В частности, заменой испанской Сеуте могли бы стать порты Марокко, а греческую Каламату могли бы заменить порты Египта или Сирии. Также имеет смысл постепенно полностью отказаться от услуг западных перевозчиков в пользу собственного танкерного флота и флота «дружественных» стран.

Очень важно ускорить работу по развитию страхования российских нефтеналивных грузов с участием российских страховых компаний, возможно, с привлечением страховщиков из стран-покупателей российской нефти. Напомню, что сегодня около 60 % танкеров, перевозящих российскую нефть, по-прежнему, застрахованы членами Лондонского клуба взаимного страхования (P&I Club). Год назад доля такого страхования для российского нефтяного экспорта составляла чуть более 80 %.

Наконец, необходимо пересмотреть ценообразование на экспортируемую российскую нефть и отказаться от используемых сейчас «временных решений» в пользу развития собственных независимых российских ценовых индексов для экспортируемых нефтеналивных грузов. Нужно не только научиться рассчитывать свои ценовые индексы, но и создать систему экономически привлекательных нефтяных хабов на западе и востоке нашей страны, которые бы стали физической альтернативой западным биржевым площадкам. И, конечно, нужно ускорить переход во взаиморасчетах на национальные валюты, но при этом активно работать с регуляторами стран – покупателей российской нефти с тем, чтобы повысить ликвидность таких взаиморасчетов и облегчить использование заработанных юаней, рупий или дирхамов в интересах российских нефтяных компаний и российского государства в целом.

По сути, Россия должна сегодня не просто «тушить пожар» санкционных ограничений, а вести планомерную работу по формированию новой реальности многополярного мира в тех секторах экономики, где она действительно является системообразующим мировым игроком, к которым, безусловно, относится российская нефтяная отрасль. Только в этом случае мы сможем обеспечить долгосрочную устойчивость российской нефтяной отрасли и ее низкую восприимчивость к любому санкционному давлению со стороны «недружественных» стран.