Алексей ГРОМОВ

Главный директор по энергетическому направлению, руководитель Энергетического департамента фонда «Институт энергетики и финансов», к. г. н.

e-mail: a_gromov@fief.ru

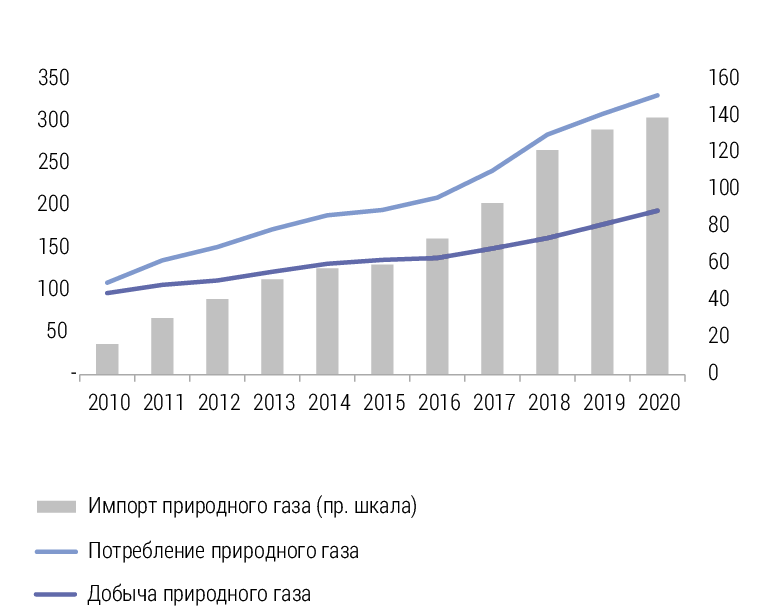

В последнее десятилетие мы наблюдаем активное развитие газовой отрасли Китая, как с точки зрения увеличения внутреннего потребления природного газа, так и развития собственной добычи, в первую очередь, сланцевого газа, и увеличения импорта трубопроводного газа и СПГ.

По итогам девяти месяцев 2021 года Китай впервые в истории стал мировым лидером по импорту СПГ, обогнав по этому показателю Японию. Наряду с этим, в стране второй год подряд растет добыча природного газа (+10,4 % за 9 мес. 2021 г.), главным образом, за счет бурного роста добычи сланцевого газа.

Природный газ рассматривается в КНР как важный элемент государственной энергетической политики, ориентированной на достижение целей углеродной нейтральности страны к 2060 году.

Вместе с тем, китайский рынок, по-прежнему, остается регулируемым и цены на газ для населения устанавливаются государством, что искажает объективную картину развития отрасли. Более того, в условиях отсутствия рыночного регулирования потребления газа в Китае проводимая властями политика по ускоренному переходу целого ряда регионов с угля на газ (в особенности на побережье) приводит к усилению дисбалансов развития газовой отрасли, которая пока не успевает за ростом потребительского спроса и вынуждена наращивать импорт природного газа в условиях его ограниченного предложения.

потребления первичных энергоресурсов КНР, 2020 г.

Источник: ИЭФ по данным BP Statistical Review of World Energy, July 2021

Одним из ярких свидетельств этого стал энергетический кризис осени 2021 г., связанный с острой нехваткой электроэнергии в стране и обусловленный в том числе дефицитом природного газа и угля, который поставил много вопросов относительно будущих перспектив развития китайской газовой отрасли.

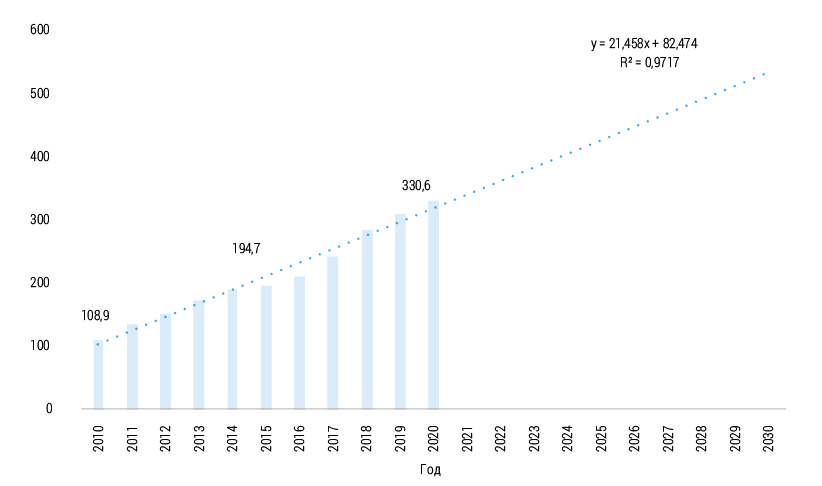

Роль газа в энергетике и политике Китая

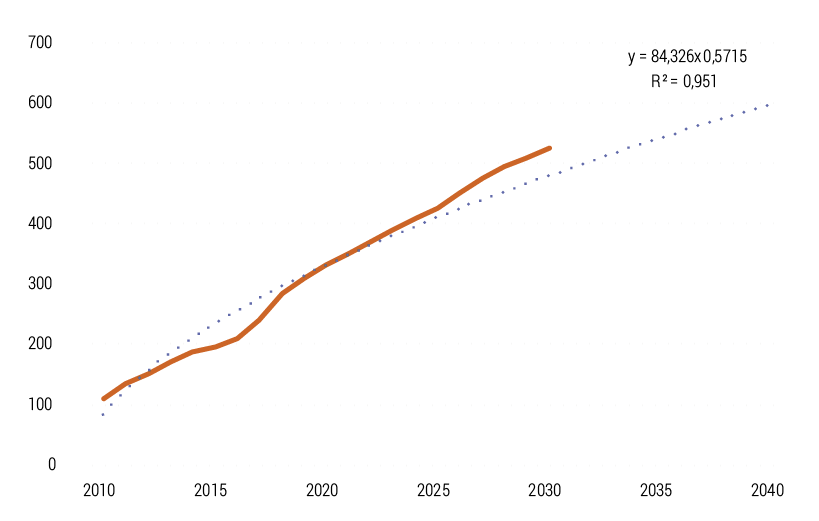

Развитие газовой отрасли в Китае находится под пристальным вниманием государства. Так, в рамках 13‑й пятилетки (2016–2020 гг.) руководство Китая ставило перед страной амбициозные цели по удвоению доли природного газа в структуре потребления первичных энергоресурсов с 5,9 до 10 %. Однако по итогам 2020 г. доля природного газа в топливно-энергетическом балансе Китая достигла лишь 8 % (рис. 1). Вместе с тем, потребление природного газа в стране за последние 10 лет выросло более чем в три раза, и по итогам 2020 г. составило 330,6 млрд кубометров (+7,2 % г/г) – рис. 2.

природного газа в КНР, 2010–2020 гг., млрд м3

Источник: ИЭФ по данным BP Statistical Review of World Energy, July 2021

При этом в стране усиливается разрыв между собственной добычей и потреблением газа, что увеличивает импортозависимость Китая от этого вида энергоресурсов. Так, если в 2010 г. доля импорта в структуре внутреннего потребления газа составляла 15 %, то в 2020 г. она выросла до 42 % и продолжает расти (рис. 2).

Также отметим, что в период с 2013 по 2020 г. в Китае были приняты сразу несколько политических документов, ориентированных на борьбу с загрязнением воздуха и стимулирующих использование природного газа экономикой этой страны (Air Pollution Prevention Action Plan (2013), Winter Clean Heating Plan (2017) и Blue Sky Action Plan (2018).

В соответствии с данными документами в стране были установлены амбициозные цели по сокращению потребления угля в большинстве провинций КНР, в том числе за счет увеличения потребления природного газа для отопления в городских агломерациях северных провинций Китая и столичного региона, а также за счет целенаправленного перевода китайской промышленности с угля на природный газ в качестве не только сырья, но и топлива. В совокупности это должно было привести к увеличению потребления газа в КНР до 376 млрд м3 к 2020 г., тогда как в рамках 13‑го пятилетнего плана такой сценарий роста потребления газа рассматривался как максимальный.

Однако стремление руководства провинций и отдельных муниципалитетов КНР к выполнению поставленных целей привели к острой нехватке природного газа зимой 2017–2018 гг. Так, в 2017–2018 гг. прирост спроса на газ в Китае резко вырос с традиционных 7–7,5 % до 16–18 % в год, что привело к взрывному росту импорта газа Китаем в этот период. В результате непродуманной на локальном уровне политики ускоренного перехода местной промышленности и населения с угля на газ, в северных регионах Китая возникли проблемы с теплоснабжением населения, а в большинстве других регионов страны (за исключением Западного Китая) резко возросла стоимость электроэнергии, производимой на основе природного газа, были введены ограничения на работу ряда промышленных предприятий, использующих газ в качестве сырья, возникли проблемы у логистических компаний, использующих СПГ в качестве топлива для грузового автотранспорта.

В 2019–2020 гг., после того как власти страны смягчили ограничения на использование угля, ежегодные темпы прироста спроса на газ вернулись на траекторию роста в 7–8 %.

Тем не менее, энергетический кризис в Китае конца лета – начала осени 2021 г. наглядно показал, что в стране сохранились проблемы с соответствием плановых целей китайских властей и реалий мировой и китайской экономики, которые отразились в очередном росте закупочных цен на газ и последовавшими за ними перебоями в работе промышленности и электроэнергетики.

В августе 2021 г. на фоне резкого роста цен на импортируемый в страну СПГ была временно сокращена, а в некоторых регионах и частично приостановлена работа промышленных предприятий, использующих природный газ в качестве источника сырья или топлива (стекольно-керамическая, целлюлозно-бумажная, сталелитейная, текстильная и пищевая промышленность). Позднее, в сентябре 2021 г. Китай столкнулся с нехваткой электроэнергии, обусловленной в том числе высокими ценами на импортируемый СПГ на фоне сохранения низких регулируемых цен на электроэнергию для конечных потребителей. Ограничения на потребление электроэнергии были введены в 19 из 31 административных районов Китая. В некоторых провинциях перебои с поставками привели к остановкам промышленных предприятий на срок от 4 до 10 дней.

Таким образом, несмотря на то, что Китай, по-прежнему, рассматривает природный газ как важный элемент в политике по сокращению выбросов парниковых газов и борьбе с загрязнением воздуха, опыт энергетических кризисов 2017–2018 гг. и 2021 г., обусловленных острой нехваткой газа для нужд внутреннего потребления, существенно повлиял на энергетическую политику КНР в этой сфере.

Так, в принятом в марте 2021 г. 14‑м пятилетнем плане экономического развития страны (2021–2025 гг.) исчезли целевые задачи по увеличению доли природного газа в топливно-энергетическом балансе страны, а первоочередным приоритетом энергетической политики стало стремление к обеспечению энергетической безопасности путем постепенной ликвидации зависимости от зарубежных энергоресурсов и технологий путем первоочередной реализации собственного энергетического потенциала (в т. ч. в сфере добычи природного и, в особенности, сланцевого газа).

Наконец, в октябре 2021 г. Национальная комиссия по развитию и реформам КНР (NDRC) представила план действий по достижению пика выбросов СО2 к 2030 году (Action Plan for Carbon Dioxide Peaking Before 2030), в котором отразила роль природного газа в этом процессе в ближайшие 10 лет.

Согласно этому документу, к 2030 г. удельные выбросы СО2 (в расчете на единицу ВВП) должны снизиться на 65 % от уровня 2005 г., а доля нетопливной энергетики (ГЭС, ВИЭ и АЭС) – вырасти до 25 % в структуре китайского топливно-энергетического баланса. При этом, газу отведена более скромная роль, чем в предыдущих документах китайской энергетической политики.

В документе отмечается, что власти Китая будут продолжать регулировать потребление природного газа с целью его оптимального использования в экономике и первоочередного удовлетворения общественных нужд. Будет продолжена политика замещения использования угля в промышленности природным газом и электроэнергией, а новые газовые электростанции будут строиться из расчета необходимости покрытия пиковых нагрузок в электроснабжении, где приоритет будет отдаваться первоочередному развитию ВИЭ, АЭС и угольных ТЭС, использующих технологии «чистого угля». В химической промышленности власти будут, по-прежнему, содействовать рациональному переходу с угля на газ в качестве сырья, в транспортном секторе будет поддерживаться использование СПГ в качестве топлива для автотранспорта и судов.

В результате, следует признать, что дальнейшее развитие газовой отрасли в КНР, по-видимому, будет определяться сразу несколькими факторами, в т. ч.:

- темпами завершения рыночных преобразований на китайском внутреннем рынке, что позволит государству уйти от прямого регулирования цен на газ для конечных потребителей, которое, зачастую, сводится к их прямому субсидированию;

- темпами развития собственной добычи природного и, в особенности, сланцевого газа, которая позволит смягчить остроту проблемы обеспечения энергетической безопасности КНР и нестабильности конъюнктуры региональных цен на импортируемый трубопроводный газ и в особенности на СПГ;

- изменением роли газа как дополнительного (страхующего) инструмента в политике по достижению углеродной нейтральности страны к 2060 г., которая будет основана на опережающем развитии нетопливной энергетики.

Актуальные тенденции потребления природного газа в КНР

В настоящее время динамика потребления природного газа в Китае обладает ярко выраженной отраслевой и региональной спецификой.

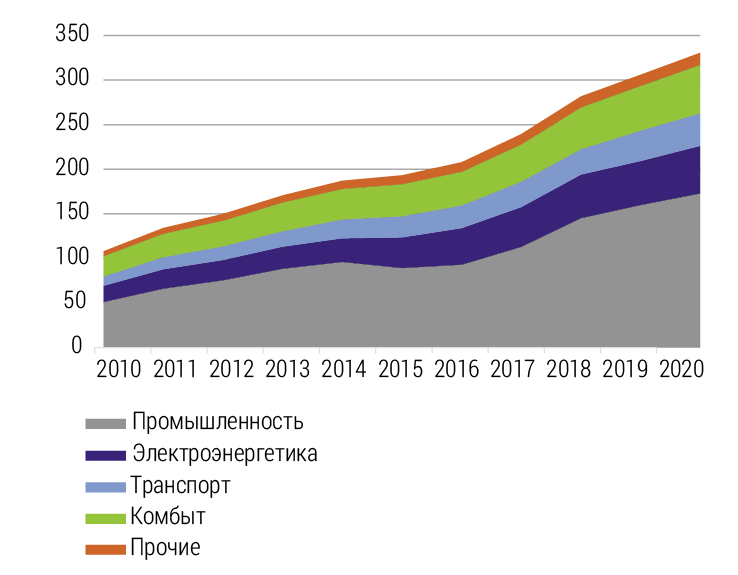

В структуре его потребления по отраслям экономики (рис. 3) доминирует использование в качестве сырья и топлива для промышленности (52 %), на долю электроэнергетики и ЖКХ приходится по 16 % от общего объема конечного потребления газа, на транспорт (включая трубопроводный) – 11 % (рис. 4).

Источник: ИЭФ по данным China Energy Statistical Yearbook 2020

Источник: ИЭФ по данным China Energy Statistical Yearbook 2020

При этом, если среднегодовые темпы роста потребления газа (CAGR) в стране в 2010–2020 гг. составили 10,7 %, то потребление газа в промышленности (CAGR – 11,7 %) и, в особенности, на транспорте (CAGR – 11,9 %) росло более высокими темпами, а вот потребление газа домохозяйствами и электроэнергетикой, наоборот, отставало от общих темпов роста спроса на газ.

Высокие темпы потребления газа в транспортном секторе КНР связаны не только с увеличением протяженности и мощности газотранспортных и газораспределительных сетей, но и с развитием грузового автотранспорта, использующего СПГ в качестве моторного топлива.

Особенностью динамики внутреннего потребления газа в КНР является относительно слабый прирост его использования в электроэнергетике.

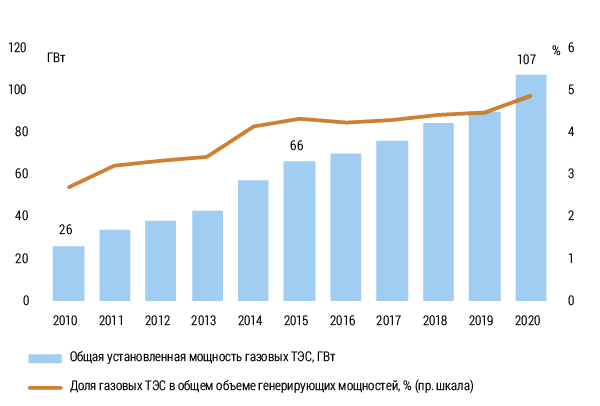

В настоящее время на долю газовой генерации приходится лишь 5 % от общего объема установленных генерирующих мощностей в Китае, при этом за последние 10 лет их доля выросла незначительно на фоне, в частности, очень бурного развития ветряной и солнечной энергетики. Так, если в 2010–2020 гг. установленная мощность газовых электростанций выросла в 4 раза (с 26 до 107 ГВт), то мощности ветряной энергетики – в 9 раз (с 29 до 280 ГВт), а солнечной – более чем в 800 (!) раз (с 0,3 до 250 ГВт) – рис. 5 и 6.

Источник: ИЭФ по данным China Electricity Council

Источник: ИЭФ по данным China Electricity Council

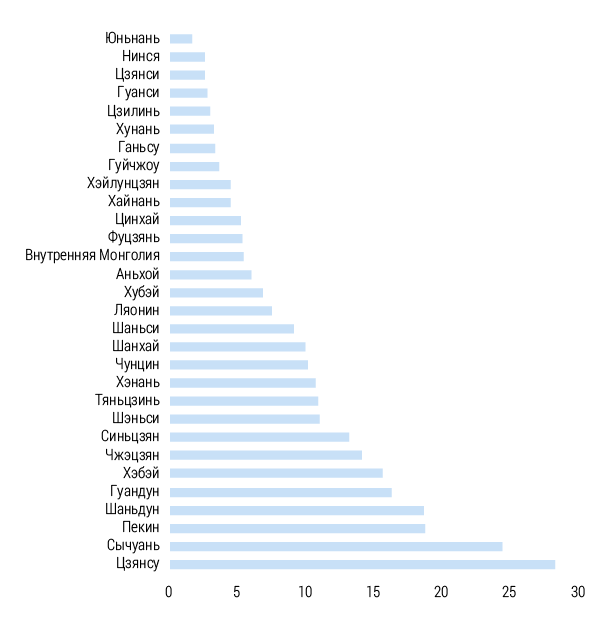

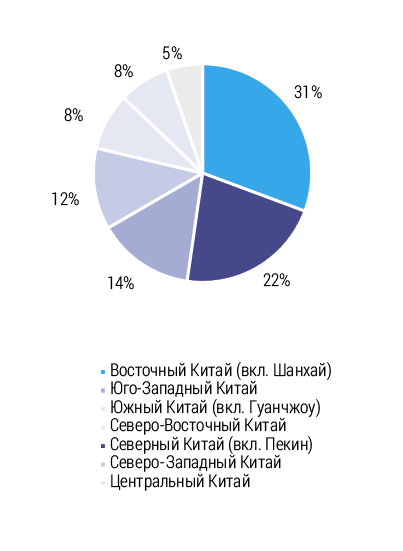

Структура потребления природного газа в КНР в разрезе крупных макрорегионов и провинций носит крайне неоднородный характер (рис. 7 и 8) и зависит от целого ряда факторов, а именно: наличия собственных ресурсов природного газа, доступа к магистральным газопроводам и регазификационным терминалам по приемке СПГ, а также особенностей включения тех или иных провинций Китая в т. н. зоны «голубого неба», где введены запреты или ограничения на строительство новых угольных электростанций и использование угля.

по провинциям (без учета данных по Тибету) КНР, 2019, млрд м3

Источник: ИЭФ по данным China Energy Statistical Yearbook 2020

природного газа по регионам (без учета данных по Тибету) КНР, 2019 г.,%

Источник: ИЭФ по данным China Energy Statistical Yearbook 2020

Так, основные объемы потребления природного газа приходятся на провинции Восточного Китая (31 % от общего объема потребления в стране), на побережье которого расположена большая часть регазификационных терминалов по приемке СПГ. Отметим также, что ведущий экономический центр региона г. Шанхай является конечным пунктом магистральной транспортировки газа из провинций Северо-Западного Китая по газопроводу «Запад – Восток», а в большей части прибрежных провинций региона (дельта р. Янцзы) действуют ограничения на использование угля.

Большие объемы потребления природного газа также характерны для Северного Китая (22 %), главным образом, из-за концентрации его потребления в столичном регионе (Пекин – Тяньцзинь – Хэбэй), где также действуют самые строгие ограничения на использование угля и существует развитая инфраструктура для доставки природного газа, как магистральным трубопроводным транспортом, так и в виде СПГ.

Отметим также, что в 2010–2020 гг. основная часть новых газовых электростанций в КНР была построена именно в прибрежных провинциях Восточного, Северного, а также Южного Китая, тогда как в других провинциях страны развития газовой электроэнергетики практически не происходило.

Значительные объемы потребления природного газа в Юго-Западном (14 %) и Северо-Западном (12 %) Китае объясняются тем, что именно в этих регионах сосредоточены основные центры добычи природного газа в материковой части Китая (провинция Сычуань и Синьцзян-Уйгурский автономный округ соответственно).

Рост потребления газа в Южном Китае объясняется также включением части провинций региона в зону «голубого неба», свободную от использования угля (дельта р. Жемчужная) и бурным строительством в регионе терминалов по приемке СПГ.

Наиболее скромные показатели по потреблению природного газа характерны для провинций Северо-Восточного Китая (5 % от общего потребления в КНР), которые удалены от основных регионов его добычи и ключевой инфраструктуры по его доставке. Однако именно на эти провинции, а также на столичный регион, ориентированы поставки российского трубопроводного газа по газопроводу «Сила Сибири», которые начались в декабре 2019 г. Очевидно, что после выхода российского газопровода на проектную мощность в 38 млрд м3 газа в год к 2024–2025 гг. объемы потребления природного газа в этом регионе также значительно возрастут.

Оценка будущего спроса на природный газ в Китае

Прогнозировать будущий спрос на газ в КНР в настоящее время сложно, учитывая незавершенность рыночных преобразований в отрасли, а также, понимая, что государство через ценовое регулирование и разработку различных требований по достижению тех или иных индикативных показателей (в части снижения выбросов CO2 или перехода с угля на газ в промышленности) может оказывать серьезное управляющее воздействие на внутренний спрос на газ, искажая объективно складывающуюся картину.

В связи с этим, для оценки будущего спроса на природный в КНР мы исходим из следующих предположений:

- в период 2021–2030 гг. высока вероятность сохранения текущего тренда потребления природного газа, что косвенно подтверждается недавно принятыми документами энергетического планирования (14‑й пятилетний план и план действий по достижению пика выбросов СО2 к 2030 г.) – рис. 9;

- в период после 2030 г. серьезное замедляющее воздействие на спрос будет оказывать активная политика властей, направленная на достижение углеродной нейтральности к 2060 г., которая будет обеспечиваться через стимулирование спроса, в том числе замещающего, на низкоуглеродную энергию (электроэнергию на базе ВИЭ, водород и пр.) – рис. 10.

Источник: расчеты ИЭФ

Источник: расчеты ИЭФ

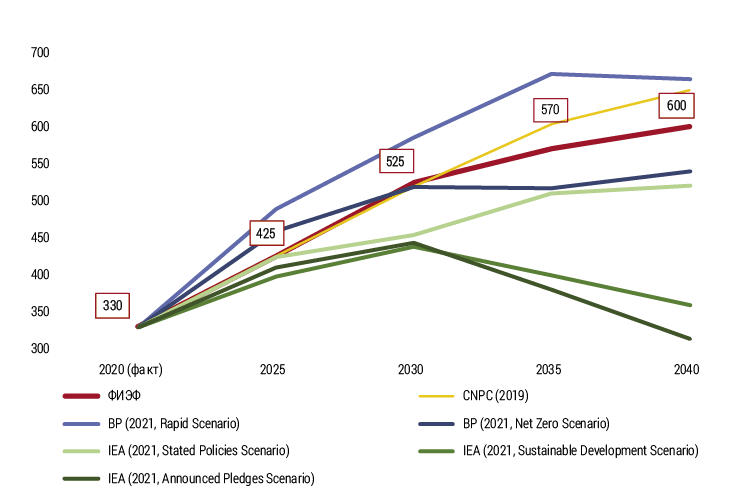

В соответствии с полученными оценками, при сохранении до 2030 г. текущих трендов потребления природного газа, спрос на него может вырасти до 525 млрд м3 к 2030 г., а затем будет последовательно замедляться и достигнет около 600 млрд м3 к 2040 году.

Оценки ИЭФ в целом близки видению CNPC (2019 г.), а также так называемому «быстрому сценарию энергетического перехода» (англ. Rapid Scenario), опубликованному компанией BP в 2021 году. Однако недавно опубликованные сценарии МЭА до 2040 года предполагают значительное замедление роста спроса на газ в КНР уже в период до 2030 года, а в дальнейшем – даже его сокращение до уровня 2020 года (рис. 11).

Расхождения на более позднем горизонте в оценках будущего спроса на газ в КНР обусловлены предположением МЭА о насыщении китайского газового рынка в период после 2030 г. в условиях заявленной цели о достижении углеродной нейтральности страны к 2060 г. и ожидаемом соответствующим ужесточении климатической политики КНР.

Однако в заключение данного раздела еще раз подчеркнем, что решающее воздействие на будущее спроса на газ в Китае будет оказывать не только эффективность китайской энергетической политики по достижению углеродной нейтральности к 2060 году, но и развитие собственной добычи природного газа, а также производства низкоуглеродных видов газа, поскольку Китай болезненно относится к перспективам дальнейшего увеличения своей зависимости от импорта энергоресурсов.

Актуальные тенденции добычи природного газа в КНР

Ресурсы и запасы природного газа в КНР. По оценке Министерства земельных и природных ресурсов КНР, проведенной еще в 2013 г., технически извлекаемые ресурсы природного газа всех типов составляют 76 трлн м3, из которых основной объем приходится на ресурсы конвенционального природного газа и сланцевого газа. В 2019 г., по данным Китайского нефтяного университета, эти оценки были увеличены до 85 трлн м3 (таблица 1).

Источник: China Ministry of Land and Resources, November 2017, The Сhina University of Petroleum 2019

По оценкам BP, доказанные запасы конвенционального природного газа в Китае в 2020 году составили 8,4 трлн м3, при этом за период 2010–2020 гг., они выросли более чем в 3 раза, что свидетельствует о возросшей активности китайских нефтегазовых компаний в проведении геологоразведочных работ.

Основные ресурсы конвенционального газа в КНР сосредоточены в бассейнах северо-западной части страны (Таримский, Джунгарский), в центре страны (Ордос), а также в провинции Сычуань и на континентальном шельфе. При этом следует отметить, что в последние годы сообщения о новых крупных геологических открытиях КНР в сфере обнаружения новых запасов конвенционального природного газа стали приходить все чаще.

Несмотря на большую величину геологических ресурсов метана угольных пластов (36,8 трлн м3), его доказанные запасы значительно меньше – 285 млрд м3. Основные ресурсы метана угольных пластов сосредоточены в бассейне Циньшуй в окрестностях Пекина и в бассейне Ордос в центральной части страны.

Однако наибольшее внимание приковано к ресурсам китайского сланцевого газа, которые, по различным оценкам, являются крупнейшими в мире и составляют от 25,9 до 31,6 трлн м3.

При этом благодаря активным геологоразведочным работам в провинции Сычуань, которая является основным центром залегания китайского сланцевого газа, его доказанные запасы неуклонно растут. Так, если еще в 2013 г. в Китае не было официально подтвержденных доказанных запасов сланцевого газа, то по состоянию на 2020 г. они оценивались уже на уровне 1,8 трлн м3.

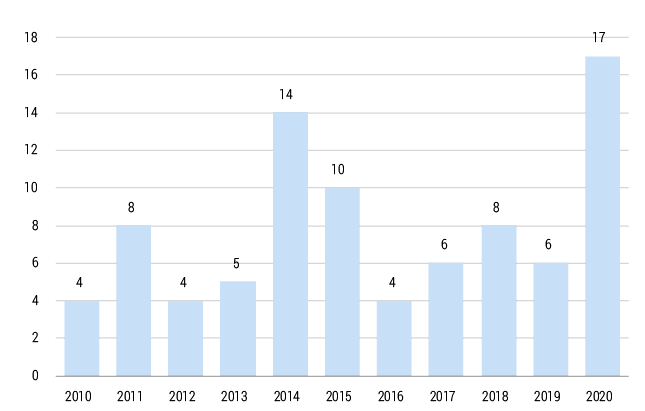

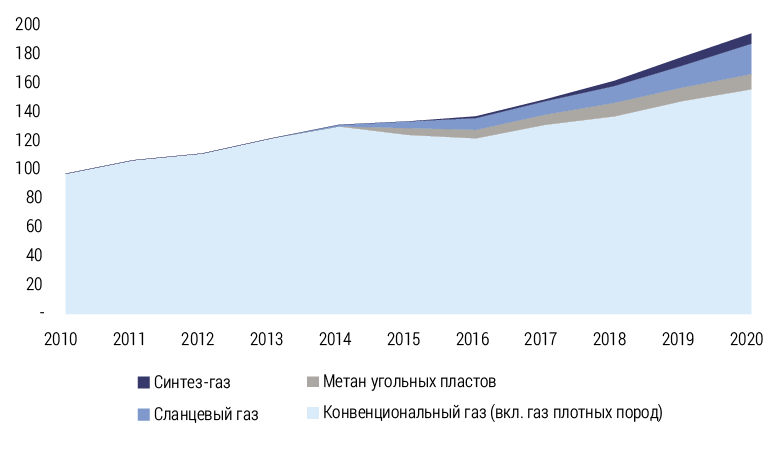

Добыча природного газа. По итогам 2020 г. собственная добыча природного газа в КНР составила 194 млрд м3 в год (+9,0 % г/г). Всего за период с 2010 по 2020 г. она выросла почти в 2 раза, увеличившись более чем на 97 млрд м3 в год (рис. 12).

Источник: ИЭФ по данным CNPC

Существенный рост добычи природного газа в стране, наблюдаемый с 2017 г., во‑многом, обусловлен усилиями Китая по развитию добычи газа из плотных пород (25 % от общего объема добычи конвенционального газа по итогам 2020 г.), сланцевого газа и, в меньшей степени, метана угольных пластов.

Отметим, что китайские власти проводят политику по стимулированию добычи природного газа из разных источников. Так, в 2018 г. правительство страны снизило налог на добычу сланцевых нефти и газа на 30 %. Пониженная ставка будет действовать до 2023 года.

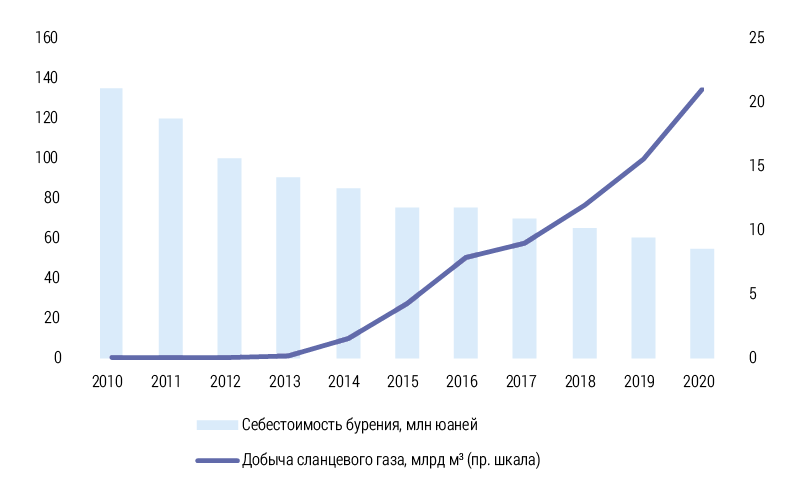

Кроме того, в 2018 г. Китай объявил о создании полностью отечественной технологической цепочки добычи сланцевого газа, адаптированной под местные природно-климатические (дефицит водных ресурсов для проведения гидроразрыва пласта) и горно-геологические (повышенная сейсмичность и большая глубина зоны залегания сланцевых плеев) условия. В частности, согласно заявлению представителей компании Sinopec, которая является оператором крупнейшего в стране месторождения сланцевого газа Фулинь (Fuling) в провинции Сычуань, в стране имеются все возможности для бурения горизонтальных скважин и проведения операций гидроразрыва пласта (ГРП) на глубине до 3500 м, а в некоторых районах – до 4000 м. Также в Китае предварительно сформирована технологическая система по разведке и добыче сланцевого газа, отвечающая местным геологическим условиям.

В результате, объем добычи сланцевого газа в стране превысил 21 млрд м3 (+39,8 % г/г) по итогам 2020 г., что, тем не менее, не позволило достичь целевого показателя 13‑й пятилетки в 30 млрд м3.

Учитывая, что Китай занимает первое место в мире по технически извлекаемым ресурсам сланцевого газа, располагает собственной полноценной технологической цепочкой его добычи и прилагает немало усилий по снижению себестоимости производства (рис. 13), можно предположить, что страна способна сохранить высокие темпы прироста добычи сланцевого газа в ближайшие годы.

Источник: ИЭФ по данным CNPC

В Китае стимулируется добыча метана угольных пластов, однако цели 13‑й пятилетки в 2020 г. также не были достигнуты (10 млрд м3 против запланированных 14 млрд м3). Причиной стала низкая продуктивность добывающих скважин, снижающих экономическую привлекательность этого направления газодобычи для китайских компаний.

Китай также производит синтетический газ из угля (синтез-газ), который в 2020 г. обеспечил чуть больше 2 % от общего объема производства газа в Китае. Проекты в области синтетического газа предусматривают газификацию угля в метан в богатых углем провинциях, таких как Внутренняя Монголия, Синьцзян и Шаньси.

Оценка перспектив увеличения добычи газа и производства низкоуглеродных газов

Большинство энергетических агентств и компаний сходятся во мнении, что добыча природного газа в Китае продолжит свой рост, но, по-прежнему, не сможет покрывать растущее внутреннее потребление газа.

При этом в перспективе ближайших 20 лет добыча газа в Китае вряд ли превысит 325–330 млрд м3.

Таким образом, если сравнивать актуальные прогнозы добычи и потребления газа в Китае, то его производство на период до 2040 года вряд ли существенным образом снизит текущий уровень зависимости Китая от импорта газа, за исключением сценариев экстремально низкого спроса, предложенных экспертами МЭА в 2021 году (Announce Pledges и Sustainable Development Scenarios – рис. 11).

Источники: расчеты ИЭФ, BP World Energy Outlook 2021, WEO 2021 (IEA), CNPC World and China Energy Outlook 2019

Здесь, правда, следует отметить консервативность приведенных прогнозов в отношении перспектив добычи сланцевого газа в Китае, которые не допускают возможности резкого увеличения его производства в стране в обозримой перспективе даже до заявленных правительством планов в 100 млрд м3 к 2030 г.

Наиболее оптимистичными в отношении перспектив добычи сланцевого газа в КНР выглядят прогнозы китайской нефтегазовой компании CNPC и консалтинговой компании Wood Mackenzie, которые считают возможным увеличение его добычи к 2040 г. до 70 и 88 млрд м3 в год соответственно. Вместе с тем китайские источники в лице представителей NDRC, Sinopec и связанных с ними научно-исследовательских институтов по-прежнему рассчитывают на серьезный прорыв в развитии сланцевой отрасли в период 14‑й пятилетки (2021–2025 гг.) и предсказывают, что добыча газа в Китае уже в ближайшие 5 лет вырастет до 240–250 млрд м3, из которых до 50 млрд м3 будет приходиться на добычу сланцевого газа .

Еще одной зоной неопределенности являются перспективы развития производства низкоуглеродных газов в КНР.

В последнее время Китай уделяет пристальное внимание исследованиям в области оценок перспектив будущего производства низкоуглеродных газов, которые являются одним из наиболее многообещающих долгосрочных решений для декарбонизации китайской экономики. Они позволяют не только замещать уголь в топливно-энергетическом балансе страны, но и снизить ее зависимость от импорта природного газа, а также сохранить возможность использования газотранспортной инфраструктуры.

В соответствии с China Renewable Energy Outlook 2019, Китай обладает существенным потенциалом, как в сфере производства биометана, так и в сфере производства низкоуглеродного газа в рамках развития технологии «электроэнергия в газ» (англ. Power-to-Gas), когда в результате щелочного электролиза с использованием электроэнергии ВИЭ можно получать как водород, так и низкоуглеродный газ (через реакцию метанирования или через прямое улавливание СО2 из атмосферы).

По данным китайских исследователей , совокупный потенциал производства низкоуглеродных газов в КНР к 2030 г. составляет 3,5 ЭДж (примерно 98 млрд м3), а к 2040 г. – 4,5 ЭДж (примерно 126 млрд м3).

Таким образом, основная зона неопределенности в оценке будущих потребностей КНР в дополнительных объемах импорта газа, в том числе из России, лежит в сегменте внутренней добычи и производства газа в Китае.

Оценки возможных долгосрочных потребностей КНР в импорте газа

По оценке ИЭФ, представляется весьма вероятным, что динамика спроса на газ в КНР будет иметь два ярко выраженных этапа в своем развитии:

- 2021–2030 гг.: сохранение текущих трендов роста спроса на газ (увеличение спроса в 1,5–1,6 раза к уровню 2020 г.);

- 2031–2040 гг.: постепенное насыщение внутреннего газового рынка на фоне реализации энергетической политики по достижению углеродной нейтральности к 2060 году (рост спроса на 14–15 % к уровню 2030 г.).

При этом также существует вероятность реализации более пессимистичных прогнозов роста спроса на газ в КНР, представленных МЭА осенью 2021 г., которые могут воплотиться в реальность в случае более активной климатической политики страны по достижению углеродной нейтральности к 2060 году.

Однако энергетический кризис на внутреннем рынке Китая осенью 2021 г., а также осторожная официальная позиция КНР на международном климатическом саммите в Глазго (COP26), заставляют нас предполагать, что Поднебесная будет вести более рациональную внутреннюю энергетическую политику, соблюдая баланс между интересами национальной энергетической безопасности и перспективными целями достижения углеродной нейтральности.

Таким образом, высока вероятность, что к 2030 г. общий спрос на газ в КНР вырастет до 525 млрд м3, а к 2040 г. – до 600 млрд м3.

Значительно больше неопределенностей связано с возможностями Китая по обеспечению внутреннего спроса на газ, причем как в части перспектив развития собственной добычи, в особенности сланцевого, так и в части реализации потенциала страны в сфере производства низкоуглеродных газов.

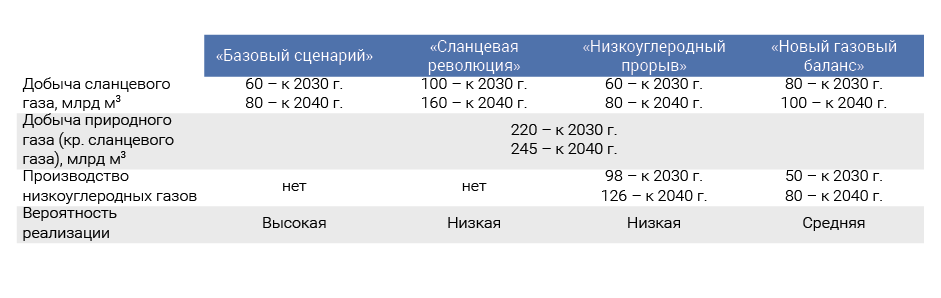

C учетом вышеизложенных неопределенностей в части возможностей Китая по обеспечению внутреннего спроса на газ ИЭФ были разработаны четыре возможных сценария долгосрочных потребностей КНР в импорте природного газа: «Базовый сценарий», «Сланцевая революция», «Низкоуглеродный прорыв» и «Новый газовый баланс» (таблица 2).

Источник: ФИЭФ

Основные различия между сценариями состоят в оценке возможностей Китая по технологическому прорыву в добыче сланцевого газа (сценарий «Сланцевая революция»), а также в эффективной реализации имеющегося у Китая потенциала в сфере производства низкоуглеродных газов (сценарий «Низкоуглеродный прорыв»).

«Базовый сценарий» исходит из допущения, что развитие добычи газа в Китае в ближайшие 20 лет будет происходить без каких-либо революционных изменений с постепенным наращиванием доли сланцевого газа до 25 % в общем объеме добычи газа к 2040 г., при этом производство низкоуглеродных газов не будет играть существенной роли в газовом балансе КНР.

Сценарий «Новый газовый баланс» предполагает возможность достижения Китаем минимальной официально поставленной цели по добыче сланцевого газа (80 млрд м3 к 2030 г.), а также постепенное развитие производства низкоуглеродных газов (до 80 млрд м3 к 2040 г.).

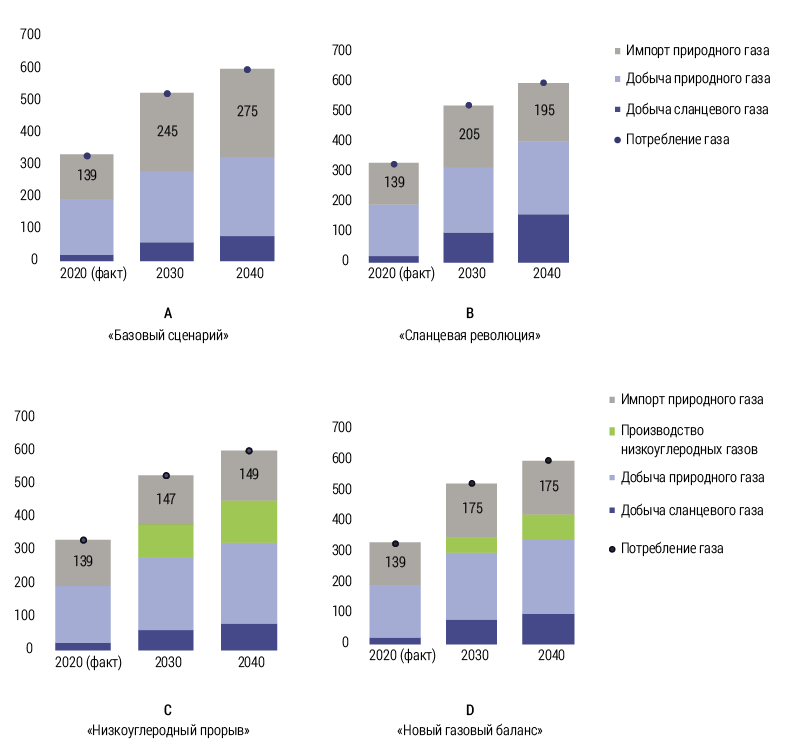

Каждый из рассмотренных сценариев в условиях одинакового для всех прогноза будущего спроса на газ предполагает разный уровень потребности КНР в импорте природного газа. Он является максимальным в «Базовом сценарии» (245 млрд м3 к 2030 г. и 275 млрд м3 к 2040 г.) и минимальным в сценарии «Низкоуглеродный прорыв» (147 млрд м3 к 2030 г. и 149 млрд м3 к 2040 г.) – рис. 14.

Источник: расчеты ИЭФ

Учитывая, что сценарии «Сланцевая революция» и «Низкоуглеродный прорыв», по сути, отражают потенциал Китая в части освоения ресурсов сланцевого газа и производства низкоуглеродных газов соответственно, степень вероятности их реализации относительно низка.

Вероятность реализации сценария «Нового газового баланса» расценивается как средняя, учитывая, что для достижения заложенных в сценарий показателей добычи сланцевого газа и производства низкоуглеродных газов необходимо обеспечить их достаточную экономическую эффективность и конкурентоспособность в сравнении с импортом. Однако в случае реализации этого сценария Китай уже с 2030 г. практически не будет нуждаться в дополнительных объемах импорта природного газа, а в период с 2021 по 2030 гг. дополнительные объемы импорта будут полностью покрываться уже подписанными долгосрочными контрактами с Россией, как в части трубопроводных поставок («Сила Сибири»), так и в части поставок СПГ с заводов компании «НОВАТЭК» («Ямал СПГ» и «Арктик СПГ 2»).

Таким образом, наиболее вероятным представляется «Базовый сценарий», сохраняющий «окно возможностей» для наращивания экспорта российского природного газа в Китай в обозримой перспективе.

Отметим при этом, что размер «окна возможностей» (примерно 106 млрд м3 к 2030 г.) в рамках описанной методологии построения «Базового сценария» рассчитывается как разность между ожидаемым уровнем спроса на газ в КНР и возможностями Китая по его покрытию, и, следовательно, не учитывает уже заключенные долгосрочные контракты или же график их выполнения .

Учет вышеизложенных контрактных обязательств, очевидно, сократит размеры «окна возможностей» примерно на 40–50 %, что делает крайне актуальной задачу по ускоренному контрактованию дополнительных объемов поставок российского газа в КНР уже в самое ближайшее время.