Валерий СЕМИКАШЕВ

Заведующий лабораторией

Института народно-хозяйственного прогнозирования РАН (ИНП РАН), к. э. н.

Е-mail: vv_semikashev@mail.ru

Мария ГАЙВОРОНСКАЯ

Младший научный сотрудник,

аспирант ИНП РАН

Е-mail: ms.gayvoronskaya@yandex.ru

Тенденции развития газовой отрасли до 2022 г.

Наибольшие объемы добычи в 2010–2022 гг. наблюдались в 2019 г. – 739 млрд м3, тогда же были наибольшие объемы экспорта – 258,5 млрд м3 и высокие уровни внутреннего потребления – 480,5 млрд м3. Во время финансового кризиса 2014–2015 гг. и пандемийного кризиса 2019–2020 гг. все показатели снижались. В таблице 1 показан баланс добычи, экспорта и внутреннего потребления природного газа в России в 2010–2022 гг.

Источники: Росстат, Минэнерго, ФТС, ТЭБ, GIIGNL

Доля экспорта в добыче выросла с 29 % в 2010 г. до 35 % в 2019–2020 гг., а затем сократилась до 27 % к 2022 г. При этом поставки на внешние рынки приносили газовой отрасли примерно две трети выручки. Если в 2019 г. доля экспорта составляла 57 % выручки, то в 2022 г. в связи с аномально высокими мировыми ценами на газ (цены на СПГ и трубопроводный газ, привязанные к спотовым ценам) эта доля выросла до 82 %.

В 2022 г. в связи с ограничением возможностей экспортной инфраструктуры физические объемы российского экспорта упали на четверть по отношению к 2021 г., а объемы добычи сократились на 12 %: ««Газпром»» сократил свою добычу на 20 %, а остальные участники рынка увеличили совокупную добычу на 6 %.

Колебания спроса как внутреннего, так и внешнего на протяжении всего рассматриваемого периода отразились на добыче компании «Газпром». «Газпром» является балансирующим игроком на российском газовом рынке. На объемы добычи «НОВАТЭКа», «Роснефти» и других газовых компаний изменения спроса почти не повлияли. Вместе с этим за рассматриваемый период доля «Газпрома» снизилась с 78 % в 2010 г. до 61 % в 2022 г. (рис. 1), то есть при растущих объемах добычи «НОВАТЭКа», «Роснефти» и прочих газодобывающих компаний, «Газпром» принимал на себя колебания спроса, сокращая свою долю на российском газовом рынке.

Источник: отчеты компаний

Роль внутреннего рынка газа в добыче выросла до 72 % в 2022 г. В структуре потребления выросла доля реального сектора с 29 % в 2010 г. до 36 % в 2021 г., но сократились доли энергетики, населения и коммунально-бытового сектора с 39 до 34 % и с 21 до 19 % соответственно (рис. 2).

Источник: «Газпром»

Сокращение потребления секторами энергетики и населением связаны с увеличением энергоэффективности, а увеличение потребления со стороны реального сектора – с ростом экономики.

Российский газ конкурентоспособен при экспортных поставках, как по трубопроводу, так и в виде СПГ, что определило опережающий рост экспорта.

Рост внутреннего потребления наиболее значим в реальном секторе – где идет как рост производства, так и увеличение доли собственной генерации у промышленности [1].

В энергетике снижается потребление за счет процессов оптимизации, в частности, за счет использования более эффективных газовых турбин. Плюс сказывается наведение порядка в теплоснабжении, в основном на стадии передачи и потребления, что приводит к сокращению выработки тепла, а значит потребления газа на эти цели [2].

В следующем разделе будут рассмотрены варианты развития после 2022 г., когда газовая отрасль будет функционировать в новых условиях:

отсутствия трубопроводного экспорта в Европу;

высокой неопределенности с макроэкономической динамикой российской экономики;

рисков с поставками оборудования (в том числе газовых турбин, что затормозит процесс повышения эффективности использования газа в энергетике);

сохраняющегося значимого потенциала повышения эффективности использования газа в экономике как напрямую, так и получаемой из него энергии [3];

другими факторами (программа газификации, строительство новых заводов СПГ и новых трубопроводов).

Экспорт природного газа из России в 2022 г.

Прошлый год изменил условия и возможности российского экспорта природного газа. Частично или полностью были разрушены газопроводы «Северный поток» и «Северный Поток‑2», Украина оставила функционирующей только одну из веток для транзита российского газа в Европу, а большинство европейских стран поставили цели сокращения импорта российского газа и постепенного отказа от него. Это всё привело к сокращению трубопроводного экспорта из России на 39 % с 204,4 млрд м3 до 124,9 млрд м3 за период 2021–2022 гг. При этом экспорт в страны Европы снизился на 46 % до 85,5 млрд м3, а экспорт в Китай вырос на 48 % до 15,4 млрд м3.

Стабильно функционирующими в 2022 г. остались только газопроводы в Турцию. Поставки в европейские страны по «Турецкому потоку» выросли на 2 % по отношению к 2021 г. и составили 12,9 млрд м3 в 2022 г. Поставки в Турцию по газопроводам «Турецкий поток» и «Голубой поток» в сумме выросли на 23 % и составили 20,6 млрд м3 в 2022 г.

В 2022 г. снизились поставки через украинскую ГТС на 55 % с 41,7 млрд м3 в 2021 г. до 18,7 млрд м3 в 2022 г. Отметим, что по действующему контракту с Украиной Россия должна поставлять в Европу через украинскую ГТС 40 млрд м3 в год до 2024 г.

Поставки по «Северному потоку» прекратились в середине 2022 г. – сначала начались ремонтные работы, затем проблемы с возвратом газовых турбин после ремонта, а после и взрыв газопроводов. Совокупные объемы экспорта по «Северному потоку» составили 30,2 млрд м3 в 2022 г. Это на 49 % ниже объемов 2021 г.

Экспорт по газопроводу Ямал-Европа через Польшу и Беларусь был остановлен по политическим причинам еще в начале 2022 г. Таким образом, совокупный экспорт в оставшиеся страны Европы, Прибалтики и Финляндия сократился на 89 % с 29,0 млрд м3 в 2021 г. до 3,1 млрд м3 в 2022 г.

Трубопроводные поставки в Китай выросли на 48 % и достигли 15,4 млрд м3 в 2022 г., а экспорт в страны СНГ составил 24 млрд м3.

Экспорт СПГ вырос на 12 % с 40,9 млрд м3 в 2021 г. до 45,7 млрд м3 в 2022 г. Сверх установленной мощности работали заводы «Сахалин‑2» и «Ямал СПГ».

Сценарии экспортных поставок до 2030 г.

Поскольку в 2022 г. изменились условия функционирования газовой отрасли, меняются как физические, так и финансовые потоки, необходимо оценить тот диапазон добычи, в котором будет существовать российская газовая отрасль в среднесрочной перспективе. Поэтому были разработаны два сценария, которые показывают минимальные и максимальные объемы добычи, которые будут соответствовать потребностям внешнего и внутреннего рынков.

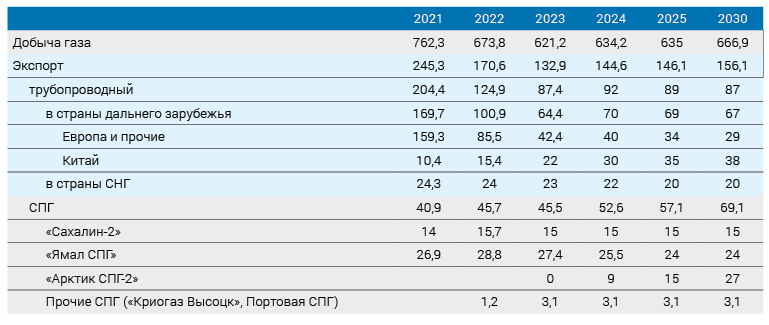

Высокий сценарий предполагает максимальное увеличение экспорта и благоприятные условия. Однако даже в этом варианте при существующей инфраструктуре объемы экспорта природного газа из России к 2030 г. останутся примерно на уровнях 2022 г. При этом экспорт в Европу упадет с 85,5 млрд м3 до 32 млрд м3 и будет представлен только поставками по «Турецкому» и «Голубому» потокам. Страны Южной и Юго-Восточной Европы, такие как Сербия, Венгрия, Болгария, Греция продолжат получать российский газ в соответствии с контрактными обязательствами. Экспорт через украинскую ГТС в Молдову, Италию, Австрию, Словакию и прочие страны будет постепенно сокращаться (таблица 2).

Источники: ФТС, Bruegel, GIIGNL, «Газпром», Минэнерго, ТЭБ, ФТС, расчеты авторов

Объемы трубопроводного экспорта в Китай будут расти в соответствии с подписанными контрактами. Поставки будут осуществляться по «Силе Сибири» и Дальневосточному маршруту в объеме 48 млрд м3 к 2030 г. Ресурсная база для дальневосточного маршрута в таком сценарии может быть, как сахалинской (далее подробнее), так и другой.

В высоком сценарии поставки в страны СНГ сохранятся на уровне 2021–2022 г. в объеме 24 млрд м3. Предполагается некоторое снижение потребления газа в энергетике в связи с запуском второго энергоблока на Белорусской АЭС и увеличение спроса со стороны реального сектора, что вместе сохраняет текущие объемы трубопроводного экспорта.

Таким образом, трубопроводный экспорт составит всего 104 млрд м3 в 2030 г. Это в два раза ниже объемов 2021 г.

Экспорт СПГ будет расти. Доля СПГ в общем объеме экспорта вырастет с 27 % в 2022 г. до 42 % в 2030 г. Будут введены три линии «Арктик СПГ‑2» мощностью по 6,6 млн т [4]. Возможны новые заводы СПГ общей мощностью до 5–10 млрд м3. Это могут быть проекты типа «Криогаз-Высоцк» или четвертой линии «Ямал СПГ» с использованием преимущественно отечественного или неподсанкционного оборудования, одна линия, которую может собирать завод «НОВАТЭКа» в Мурманске [4] , или новые проекты на среднетоннажных китайских технологиях [5]. Важно, что эти проекты могут быть реализованы даже в условиях ограничений на поставку западного оборудования.

Низкий сценарий предполагает минимальное участие России в сотрудничестве с новыми странами. Сохранятся трубопроводные поставки в Турцию и Европу, причем экспорт в страны Южной и Юго-Восточной Европы будет понемногу снижаться. Совокупные объемы экспорта в Европу составят 29 млрд м3 к 2030 г. (таблица 3).

Источники: ФТС, Bruegel, GIIGNL, «Газпром», Минэнерго, ТЭБ, ФТС, расчеты авторов

Трубопроводные поставки в Китай вырастут до 38 млрд м3 к 2030 г. Поставки по другим маршрутам, таким как Дальневосточный маршрут и «Сила Сибири‑2» не будут реализованы, поскольку для первого маршрута недостаточны ресурсная база и возможности для ее разработки, а реализация второго маршрута имеет ряд рисков, среди которых риск низких цен и соответствующие риски экономической нецелесообразности, недостаточного роста спроса на газ со стороны экономики Китая.

Экспорт в страны СНГ упадет до порядка 20 млрд м3. Это связано с вводом в эксплуатацию второго энергоблока Белорусской АЭС, что может снизить загрузку газовых электростанций.

Экспорт СПГ будет осуществляться в соответствии с плановыми и имеющимися мощностями. Совокупные объемы экспорта вырастут до 69 млрд м3 к 2030 г. Доля СПГ в общем объеме экспорта вырастет с 27 до 44 % на периоде 2022–2030 гг. Новых проектов СПГ в этом сценарии не предполагается.

Таким образом, экспорт природного газа из России составит 156 млрд м3 к 2030 г., что на 8 % ниже объемов 2022 г.

Альтернативные варианты развития внутреннего рынка и производства газа

Одним из потенциальных направлений наращивания потребления на внутреннем рынке является газификация. Без учета энергоэффективности максимальные объемы прироста к 2030 г. оцениваются порядка 25 млрд м3 [6]. Здесь учитывается газификация домохозяйств населения и коммунально-бытового сектора. Пока это направление является социальным, и затраты на газификацию возложены на дочернюю компанию «Газпрома» – «Газпром газификация», однако при учете экономической, экологической и социальной эффективности отдельных проектов, особенно в азиатской части России, совокупные объемы прироста могут измениться [7].

В таблице 4 приведен прогноз внутреннего потребления природного газа в России по сегментам до 2030 г. в высоком сценарии. Показаны два варианта – высокий сценарий и низкий сценарий, учитывающий повышение энергоэффективности.

Источники: Минэнерго РФ, «Газпром», расчеты авторов

Высокий сценарий предполагает рост экономики на 2,5 % в среднем до 2030 г. [8], замещение угля природным газом в энергетике, реализацию новых проектов в энергетике(об этом в заключительной части статьи) в азиатской части России и достаточно высокие темпы газификации. Этот сценарий не учитывает энергоэффективность, поскольку приняты санкционные ограничения по использованию газовых турбин западного происхождения, а массовое производство отечественных газовых турбин большой мощности еще не будет реализовано. Поэтому темпы снижения удельных расходов в электроэнергетике значительно ниже, чем в предыдущие 10–20 лет.

В таких условиях внутреннее потребление вырастет на 20 % с 484 млрд м3 в 2022 г. до 581,6 млрд м3 в 2030 г. Лидерами роста по сегментам станут население и коммунально-бытовое хозяйство и промышленность. Потребление газа в энергетике растет в связи с ростом потребления электроэнергии, но темпом ниже, чем экономика или внутреннее потребление газа.

Если предположить, что в российской экономике будет активно повышаться энергоэффективность, то в высоком сценарии рост совокупного внутреннего потребления природного газа к 2030 г. составит 556 млрд м3 (прирост на 15 %). Здесь рост потребления будет обеспечен ускорением газификации, новыми газовыми проектами в азиатской России, а также увеличением спроса в реальном секторе за счет роста экономики. Однако рост будет не такой сильный, как в высоком сценарии, поскольку он будет скомпенсирован реализацией потенциала повышения энергоэффективности, особенно в реальном секторе и энергетике.

В таблице 5 представлен прогноз потребления природного газа в России по сегментам до 2030 г. в низком сценарии. Низкий сценарий предполагает рост экономики на уровне 1 %, а также медленное развитие газификации (по нижней границе запланированного). Таким образом, совокупное внутреннее потребление растет всего на 6 % с 484 млрд м3 до 510,6 млрд м3. Основной прирост приходится на население и коммунально-бытовой сектор.

Источники: Минэнерго РФ, «Газпром», расчеты авторов

Учет энергоэффективности способствует еще меньшему росту потребления природного газа. Общий прирост на периоде 2022–2030 гг. составляет всего 3 %, а совокупное потребление в 2030 г. – 496,9 млрд м3. Энергоэффективность затрагивает все сегменты потребления. Таким образом, потребление энергетикой, реальным сектором и прочими сегментами стагнирует, а потребление населением и коммунально-бытовым сектором растет на 15 % или 13,5 млрд м3. Такой сценарий возможен при особых условиях – слабом развитии российской экономики и высоких ценах на энергоресурсы, которые будут стимулировать развитие энергоэффективности.

По результатам представленных сценариев экспорт природного газа из России либо упадет с 170,6 млрд м3 в 2022 г. до 156,1 млрд м3 в 2030 г., либо незначительно вырастет до 178,1 млрд м3. Таким образом, диапазон изменения экспорта в существующих условиях не очень большой.

Большие возможности развития добычи природного газа и газовой отрасли сосредоточены на внутреннем рынке. В зависимости от разных сценариев внутреннее потребление может вырасти с 484 млрд м3 в 2022 г. до 497–582 млрд м3 в 2030 г.

В итоге добыча природного газа в России может как сократиться с 674 млрд м3 в 2022 г. до 645 млрд м3 в 2030 г. в низком сценарии, где медленный экономический рост и наибольшее сокращение экспорта, так и вырасти до 752 млрд м3 в высоком сценарии.

Существующие проекты на Дальнем Востоке и их логика

В таблице 6 представлены существующие нефтегазовые проекты на востоке России. Одним из таких является проект «Сахалин‑2» стабильно осуществляющий добычу нефти и газа и поставки на экспорт сжиженного природного газа с завода фактической мощностью 11,5 млн т. В 2022 г. из проекта вышел лицензиар технологии сжижения компания Shell, а проект «Сахалин‑2» перешел со сценария «Максимальные отборы» к «Рациональной разработке» в стратегии своего развития.

Кроме проекта «Сахалин‑2», на острове Сахалин функционируют нефтедобывающий проект «Сахалин‑1» и газодобывающий проект «Сахалин‑3», месторождения которого служат ресурсной базой для газопровода «Сахалин – Хабаровск – Владивосток». В рамках проекта предусмотрена подводная добыча природного газа на Киринском и Южно-Киринском месторождениях, оборудование для разработки которых производится западными компаниями и теперь находится под санкциями. Это создает риски начала и выхода добычи на Южно-Киринском месторождении на плановые объемы порядка 20 млрд м3 в год, что может создать проблемы для экспортных поставок в Китай по Дальневосточному маршруту ввиду недостаточности ресурсной базы.

Напомним, что в январе 2023 г. было подписано межправительственное соглашение о поставках 10 млрд м3 газа из России в КНР по дальневосточному маршруту (по газопроводу «Сахалин – Хабаровск – Владивосток») со выходом с российской стороны в районе города Дальнереченск .

Следующим существующим проектом является экспортный газопровод «Сила Сибири», ресурсной базой для которого являются Чаяндинское и Ковыктинское месторождения. Добытый на месторождениях «жирный» (содержащий ценные для нефте- и газохимии компоненты) природный газ поставляется на Амурский газоперерабатывающий завод (ГПЗ), где разделяется на компоненты.

Полученный после переработки на Амурском ГПЗ, метан экспортируется в Китай, а этан и другие компоненты будут отправляться на Амурский газохимический комплекс (ГХК). Часть запланированных поставок западного оборудования для проекта попало под санкции. Поэтому есть риски того, что ГХК выйдет на полную мощность с опозданием. Это может привести к тому, что сроки выхода поставок природного газа по «Силе Сибири» в Китай на полную мощность будут сдвинуты.

Еще одним не реализованным, но широко обсуждаемым проектом является газопровод «Сила Сибири‑2» мощностью 50 млрд м3. На наш взгляд главным риском проекта является лоббистская мощь единственного покупателя – Китая, что создает потенциал для получения им минимальной цены.

Таким образом, существующие газовые проекты на востоке России в основном направлены на экспорт. Однако в новых санкционных условиях существуют риски дальнейшей реализации рассматриваемых проектов, в основном связанные с технологической зависимостью от западных стран и компаний, которые необходимо минимизировать.

Предлагаемые газовые проекты

На наш взгляд реализация новых проектов в восточной части страны может быть одним из направлений развития газовой отрасли, в том числе обеспечения спроса на имеющиеся добывающие мощности, развития внутреннего рынка и увеличения экспорта.

Для реализации потенциала развития внутреннего рынка предлагаются следующие проекты, которые в основном расположены в восточной части страны, на территории которой газовая инфраструктура наименее развита (рис. 3, таблица 7).

Источники: «Газпром», доработки авторов

Для развития газификации могут рассматриваться проекты строительства газопроводов, которые соединят Единую систему газоснабжения (ЕСГ) на всей территории России и позволят перенаправить природный газ Западной Сибири в восточную часть страны. Газопровод, соединяющий «Силу Сибири» и «Сахалин – Хабаровск – Владивосток», протяженностью 600–700 км обойдется примерно в 150–200 млрд руб. Необходимая мощность газопровода составит 10–15 млрд м3, а диаметр трубопровода – 700 мм.

Источник: расчеты авторов

Еще один газопровод с примерно такими же техническими характеристиками может быть построен для соединения существующей системы ЕСГ с Ковыктинским месторождением, являющимся ресурсной базой для «Силы Сибири». Этот газопровод протяженностью порядка 1600 км и стоимостью 400–450 млрд руб. По нашим расчетам окупаемость предлагаемых газопроводов составит 12–14 и порядка 20 лет соответственно при цене природного газа 6–7,5 руб./м3 и 7,7–8,5 руб./м3. Необходимая для окупаемости первого газопровода цена на газ сопоставима со среднероссийскими тарифами, а необходимая для окупаемости второго газопровода цена на газ немного выше.

В обычных условиях эти проекты не были бы приоритетными и расстояние поставки превышает конкурентоспособность трубопроводного газа . Однако из-за выпадения европейских поставок в настоящее время в России есть профицит производственных мощностей, а загрузка ГТС снижена. Это формирует дополнительные затраты на поддержание мощностей и рост транспортных тарифов на газ для всей экономики. В такой ситуации эти проекты уже могут рассматриваться как реализуемые. То есть окупаемость этих проектов окажется выше приведенных ранее сроков.

Вторая группа аргументов развития этих газопроводов – это увеличение гибкости работы газовой отрасли на востоке страны. Можно меньшими темпами разбуривать Ковыктинское и Чаяндинское месторождения, увеличить поставки газа для российских потребителей в восточных регионах, иметь запасной объем ресурсов для поставок по дальневосточному направлению (в случае если не удастся нарастить поставки с сахалинских проектов) или малых и среднетоннажных заводов СПГ на восточном побережье. В таком случае эти соединительные газопроводы можно наращивать по мере появления спроса и новых промышленных потребителей газа. В таблице 7 приведены оценки этих объемов.

Следующим предлагаемым проектом для развития газовой отрасли может быть перевод ТЭЦ в восточной части России с угля на газ. Такие проекты могут быть рассмотрены на Дальнем Востоке. Могут быть переведены порядка 2,5–3 тыс. МВт электрической и 4–5 тыс. Гкал/ч тепловой мощности. На это потребуется порядка 100–200 млрд руб.

Отметим, что перевод дальневосточной энергетики на газ будет выгоден компании «РусГидро», которая управляет холдингом РАО «Энергетические системы Востока», и готова инвестировать в перевооружение своих ТЭЦ и котельных. Ее выгода в том, что цены на газ регулируются, а в условиях госрегулирования тарифов на электроэнергию и тепло затраты могут быть легко спрогнозированы в отличие от затрат на уголь, цены на который зависят от мировых по принципу нетбэка. Так, в 2022 г. сообщалось о значительных дополнительных затратах и убытках дальневосточных энергетиков из-за высоких цен на уголь .

Для развития экспорта с восточного побережья могут быть рассмотрены проекты строительства СПГ-заводов вблизи дальневосточных портов. Кроме того, это поможет усилить переговорную позицию с Китаем в рамках обсуждения «Силы Сибири‑2». Однако здесь остается проблема ресурсной базы и расширения существующей инфраструктуры. Для строительства заводов мощностью 5–7 млрд м3 потребуется порядка 200–350 млрд руб в зависимости от конфигурации проектов [9].

С развитием газовой инфраструктуры на востоке страны также необходимо строительство подземных газовых хранилищ (ПХГ). Стоимость строительства ПХГ мощностью 5 млрд м3 оценивается в 100 млрд руб.

Выводы

Новые санкционные условия 2022 г. требуют изменения российского газового баланса и пересмотра стратегий развития российских газовых компаний. Рассмотренные сценарии показывают, что экспорт природного газа из России составит 156,1–178,1 млрд м3 в 2030 г., что слабо отличается от объемов 2022 г. (от -8 % до +4 %), и на 30–40 % ниже пиковых значений 2019 г. Это означает сокращение выручки газовых компаний. Если в ближайшие 3–4 года, когда цены на газ на мировом рынке ожидаются высокими, это не так сильно ударит по финансам отрасли, то в более дальней перспективе по мере возвращение цен к докризисным уровням вызов может быть значимым. Возможности роста российского газового экспорта сосредоточены в основном в строительстве новых заводов СПГ и новых газопроводов в Китай, что требует значительных инвестиций и несет за собой дополнительные риски.

Источник: flyural66 / depositphotos.com

В новых условиях более привлекательным, чем в предыдущие годы, становится внутренний рынок, размер которого может вырасти до 497–582 млрд м3 в 2030 г., что на 3–20 % больше объемов 2022 г. Основными факторами, которые влияют на вариативность прогноза, являются динамика развития экономики и нефтегазохимии, газификация, реализация потенциала энергоэффективности. Вероятность реализации газификации является достаточно высокой, поскольку будут решаться экологические проблемы городов, экономические проблемы энергоснабжения, а также будут загружаться освободившиеся добычные мощности. Вероятность реализации потенциала энергоэффективности является достаточно низкой, учитывая текущее состояние и темпы проведения мероприятий по энергоэффективности в России. Развитие проектов нефтегазохимии зависит как от развития и конъюнктуры мировых энергорынков, так и от решения технологических проблем.

Вариативность развития внутреннего рынка газа достаточно высокая. Добыча природного газа может как вырасти до 752 млрд м3 в 2030 г., так и упасть до 645 млрд м3 или уровня 2014–2016 гг.